Seit ein paar Jahren werden laufend neue 3a-Angebote lanciert. In diesem Beitrag greifen wir das Thema auf. Welcher Anbieter hat aktuell die beste Säule 3a im Vergleich zu den anderen Angeboten – und für wen?

Inhalt

Wieso überhaupt einzahlen?

Heute in die private Vorsorge einzuzahlen, lohnt sich nicht erst im Alter. Bereits bei der nächsten Steuerrechnung können Sie profitieren. Denn die grösste Motivation für das Einzahlen in die 3. Säule ist, dadurch Steuern zu sparen. Doch aus welchem 3a-Angebot holt man das Beste für sich heraus?

Gut zu wissen: Je nach Einkommen und Wohnort fällt die Steuerersparnis für die Säule 3a unterschiedlich hoch aus.

Die beste Säule 3a ist die, die zu Ihnen passt

Wer die Angebote der Säule 3a vergleichen und den richtigen oder sogar den besten Anbieter wählen will, merkt schnell: Es gibt mehr zu beachten, als man anfangs denkt.

Eines vorneweg: Den besten Anbieter für die Säule 3a gibt es nicht. Es gibt nicht das Angebot, das für alle am besten geeignet ist. Deshalb geht es in diesem Beitrag nicht darum, den einen besten Anbieter zu finden.

Wir wollen hier herauskristallisieren, welches die besten Angebote für die unterschiedlichen Bedürfnisse sind. Grob lassen sich daraus vier Vorsorge-Typen definieren: Genügsame, Rendite-Optimierer:innen, Gewissenhafte und Unentschlossene.

Beste Säule 3a für Genügsame:

3a-Vorsorgekonto

Für Genügsame eignet sich die klassische und einfachste Lösung: das 3a-Konto. Damit sind Sie sicher unterwegs, machen allerdings auch keine grossen Renditesprünge.

Obwohl es seit einiger Zeit kaum mehr Zins auf ein 3a-Konto gibt, können Sie mit dem Steuerabzug bereits viel sparen. Das 3a-Konto ist etwas für Genügsame, die zufrieden sind mit dem, was sie auf die Seite legen und nicht nach mehr streben.

Caisse d’Epargne d’Aubonne und Caisse d’Epargne de Nyon mit bestem Zins

Im Dezember 2025 sind die Caisse d’Epargne d’Aubonne, die Caisse d’Epargne de Nyon und die Crédit Agricole next bank an der Spitze der 3a-Zinsliste. Sie bezahlen 1.25%, 0.85% und 0.65% auf dem 3a-Konto. Alle anderen Anbieter bezahlen 0.60% Zins oder weniger auf dem 3a-Konto. Wer alle Zinsen für 3a-Konten vergleichen will, findet im verlinkten Beitrag die komplette Übersicht.

| Bank | Zins p.a. |

| Caisse d’Epargne d’Aubonne | 1.25% |

| Caisse d’Epargne de Nyon | 0.85% |

| Crédit Agricole next bank (Suisse) | 0.65% |

Säule 3a und Konkurs

Wer Empfehlungen für ein Säule-3a-Konto gibt, sollte auch die Möglichkeit eines Bankenkonkurses ansprechen. Obwohl der letzte Konkurs einer bekannten Schweizer Bank schon lange her ist (1991, Spar- und Leihkasse Thun), kann ein Konkurs in Zukunft nicht komplett ausgeschlossen werden.

Daher die Frage: Ist ein 3a-Konto im Konkursfall der Bank versichert? Die Antwort lautet: Nein. 3a-Guthaben sind nicht durch die Einlagensicherung gedeckt. Sie gehören nicht zu den gesicherten Einlagen, die in einem Konkursfall sofort und ausserhalb des ordentlichen Konkursverfahrens ausbezahlt werden.

Aber es gibt ein anderes Privileg für 3a-Einlagen: Gemäss Artikel 37a Absatz 5 des Bankengesetzes fallen 3a-Kontoguthaben bis zu einem Betrag von 100’000 CHF pro Vorsorge-Nehmer:in in die zweite Konkursklasse. Ein Konkursplan ist unterteilt in drei Konkursklassen:

- Konkursklasse: Löhne und PK-Beiträge

- Konkursklasse: Sozialversicherungsbeiträge

- Konkursklasse: Alle übrigen Forderungen

Ohne dieses Privileg gemäss Art. 37a BankG würden Forderungen von Stiftungen der gebundenen Selbstvorsorge (Säule 3a) in die dritte Konkursklasse fallen. Dank des Privilegs fallen sie bis zu einem Guthaben von 100’000 CHF pro Vorsorge-Nehmer:in in die zweite Konkursklasse.

Beste Säule 3a für Rendite-Optimierer:innen:

3a-Fonds / 3a-Wertschriften

Wer mehr von seiner 3. Säule erwartet, kann seine Säule 3a anlegen. Im Gegensatz zu Investments im freien Vermögen ist die Säule 3a gebunden und der Anlagehorizont ist dadurch meist sehr lang. Daneben gibt es weitere Vorteile von 3a-Aktienfonds:

- steuerfreie Dividenden

- Zinseszins-Effekt

Achtung: In der Säule 3a ist es nicht möglich, in eine einzige Aktie zu investieren. Rendite-Optimierende können kein 3a-Depot eröffnen und darüber traden, wie sie es sich vom freien Vermögen gewohnt sind. Vorsorgegelder müssen diversifiziert angelegt werden. Deshalb kommen nur 3a-Fonds oder 3a-Anlagestrategien infrage.

Beginnen wir mit der Analyse, um den besten Anbieter zu evaluieren. Welche sind im Vergleich die besten 3a-Fonds beziehungsweise die besten 3a-Fonds-Anbieter?

Kriterien für die besten 3a-Fonds und -Wertschriften-Lösungen

3a-Aktienfonds haben den Vorteil, dass sie steuerfreie Dividenden abwerfen. Zwar werden auf diese Fonds auch Verrechnungssteuern vom Bund erhoben. Diese Verrechnungssteuern können jedoch von der Vorsorgeeinrichtung bei der Eidgenössischen Steuerverwaltung zurückgefordert werden. Mehr dazu in unserem Beitrag zu «Dividendengutschriften».

Dasselbe Prinzip gilt auch international. In vielen Doppelbesteuerungsabkommen mit anderen Ländern werden Vorsorgegelder privilegiert behandelt. Das heisst: Steuern, die auf Dividenden und Zinsen vor Ort abgezogen werden (sogenannte Quellensteuern), können zurückgefordert werden.

Kriterium 1: Quellensteuer

Weil ETFs weniger Quellensteuern zurückfordern können als reine Vorsorgefonds, sind ETFs in der Säule 3a nur zweite Wahl. Nicht interessant für die Rendite-Optimierung aufgrund der ETF-Anteile ist daher das Angebot von Selma. Dort sind die 3a-Anlagen grösstenteils mit ETFs umgesetzt, in Zusammenarbeit mit dem VZ Vermögenszentrum.

Daher hat Selma bei der Prämierung des besten Angebotes keine Chance und fällt aus der Auswahl.

Kriterium 2: jährliche Kosten

Das nächste Auswahlkriterium sind die jährlichen Kosten. Alle Anbieter mit jährlichen Gesamtkosten von mehr als 0.50% sind nicht attraktiv für Rendite-Optimierende und fallen aus dem Vergleich raus:

| Anbieter | Verwaltungsgebühr pro Jahr | Fondskosten (TER) | Total Kosten |

| Descartes | 0.20 – 0.40% | 0.24 – 0.60% | 0.64 – 0.80% |

| Gioia3a | 0.10% | 0.62 – 0.89% | 0.72 – 0.99% |

| Fluks3a (LUKB) | 0.60% | 0.00% | 0.60% |

| Denk3a (SGKB) | 0.00% | 0.60 – 0.74% | 0.60 – 0.74% |

| Tellco | 0.00 – 0.35% | 0.61 – 0.74% | 0.61 – 1.09% |

| Volt 3a | 0.48% | 0.17 – 0.20% | 0.65 – 0.68% |

Wir gehen davon aus, dass die meisten dieser Anbieter Fonds einsetzen, die nicht quellensteueroptimiert sind. Es sind somit nicht nur die Gebühren der Vorsorgefonds, sondern auch die Qualität, welche die Rendite-Optimierenden nicht überzeugen.

Kriterium 3: Aktienanteil

Yapeal-3a ist ein gutes Angebot. Mit Yapeal die Säule 3a in Wertschriften zu investieren, kostet lediglich zwischen 0.42 und 0.47% pro Jahr. Ausgabe- und Rücknahmekommissionen fallen keine an.

Ein Nachteil ist, dass man das Angebot nur abschliessen kann, wenn man ein Privatkonto (Bankkonto mit Visa Debit Karte) eröffnet. Das Yapeal-Konto ist die Basis für alle weiteren Angebote von Yapeal. Ein weiterer Nachteil ist, dass nur zwei Fonds mit einem Aktienanteil von 35 bis maximal 50% zur Verfügung stehen. Das ist für Rendite-Optimierende nicht genug. Yapeal fällt deshalb aus dem Rennen.

Drei geeignete Angebote für die Rendite-Optimierung

| Features & Gebühren | Viac | frankly | finpension 3a |

| Mindesteinlage | Ab 1 CHF ✓ | Ab 1 CHF ✓ | Ab 1 CHF ✓ |

| Portfolioverwaltung | Bis zu 5 Portfolios / Konten ✓ | Bis zu 5 Portfolios / Konten ✓ | Bis zu 5 Portfolios / Konten ✓ |

| Aktienanteil | 0 – 99% | 15 – 95% | 0 – 99% |

| Individuelle Strategien | Ja | Nein | Ja |

| Steueroptimierte echte Vorsorgefonds | ✓ | ✓ | ✓ |

| Performance Berechnung | TWR und MWR ✓ | MWR | TWR und MWR ✓ |

| Automatisches Rebalancing | Am ersten Trading Day des Monats ✓ | Keine Angabe | Wöchentlich am zweiten Bankarbeitstag der Woche ✓ |

| Web-Zugang und mobile App | Ja ✓ | Ja ✓ | Ja ✓ |

| Biometrisches Login | Ja ✓ | Ja ✓ | Ja ✓ |

| Zwei-Faktor-Authentifizierung | Ja ✓ | Ja ✓ | Ja ✓ |

| Vorsorgestiftung | Terzo Vorsorgestiftung der WIR Bank | Vorsorgestiftung Sparen 3 der Zürcher Kantonalbank | finpension 3a Vorsorgestiftung |

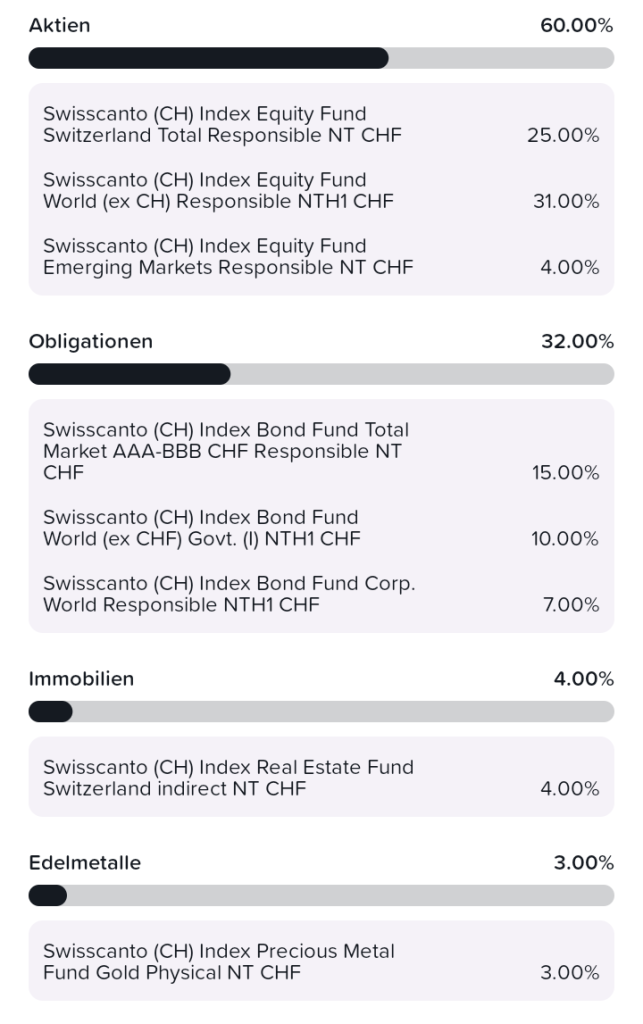

| Eingesetzte Fonds | Indexfonds der UBS und Swisscanto, teilweise ETFs | Hauseigene Strategiefonds der Swisscanto | Indexfonds der Swisscanto und UBS |

| Passiv / aktiv verwaltet | Passiv | Aktiv und passiv | Passiv |

| Verwaltungsgebühr | 0.00 – 0.40% | 0.44% | 0.39% |

| Fondskosten (TER) der Standardstrategien | 0.00 – 0.04% | 0.00 – 0.04% | 0.00 – 0.03% |

| Gesamtkosten | 0.00 – 0.44% | 0.44 – 0.48% | 0.39 – 0.42% |

| Wechselgebühren auf Fremdwährungen | Ja, 0.00 – 0.75% (abhängig von der Effektivität des Nettings) | Nein | Nein |

| Gebühr für Wohneigentumsvorbezug | CHF 300 | CHF 0 | CHF 250 |

Viac ist ein sehr guter Anbieter, der mit der Lancierung ihrer 3a-App im Jahr 2017 viel Dynamik in in den Vorsorge-Markt gebracht hat. Viac bietet zwei Sets an Anlagestrategien von 0 bis 100% Aktien, wobei man sich bei jedem Set für den Einsatz von Obligationen oder Cash entscheiden kann. Der Anteil, der nicht in Aktien oder Edelmetalle investiert wird, wird also entweder in Obligationen angelegt oder als Cash bei der Wir-Bank gehalten. Auf dem Cash-Anteil werden keine Gebühren erhoben und wer sich bei der Wir-Bank gut aufgehoben fühlt, kriegt zudem einen guten Zins. Auch unsere Rendite-Optimierenden fühlen sich wohl bei der Viac. Einzig die Marge auf Fremdwährungstransaktionen, welche die Wir-Bank als Abwicklerin der Transaktionen von Viac verlangt, ist ein Nachteil.

Frankly ist auch ein sehr guter Anbieter, auf ähnlichem Niveau wie Viac. Wie Viac erhebt Frankly momentan keine Gebühren auf den Cash-Anteil. Die Gebühren sind tief, die Performance der ZKB-Fonds anständig. Was im Gegensatz zu Viac und finpension fehlt, ist die Möglichkeit, die Anlagestrategien zu individualisieren. Eine Anmerkung: Das Preismodell von Frankly hat eine Besonderheit. Wer Vorbezüge für Wohneigentum macht, muss den Prüfungsaufwand durch die Stiftung nicht zusätzlich entschädigen – dieser Aufwand wird durch die Frankly-Community mit der All-in-Fee getragen.

finpension ist der einzige bankunabhängige Anbieter der Schweiz. Unser Angebot ist optimal auf 3a-Sparer:innen zugeschnitten, die einen hohen Anteil ihrer Säule 3a in Aktien investieren möchten. Mit der 3a-App von finpensionkann man bis zu 99% in Aktien investieren. Zudem verzichten wir gänzlich auf die Zeichnung von Fonds in fremder Währung, womit auch keine Transaktionsgebühren für Fremdwährungswechsel anfallen (falls nötig geschieht der Fremdwährungswechsel innerhalb des Fonds zum Devisenmittelkurs und ohne Aufschlag). Für Rendite-Optimierer:innen ist finpension deshalb das beste Angebot am Markt.

Warum uns die Säule 3a von Yuh nicht überzeugt

Yuh hat ihre Säule 3a Mitte 2023 lanciert, die pauschal 0.50% pro Jahr kostet. Das ist okay. Yuh setzt auf Fonds von Swisscanto. Aber: Wir mussten feststellen, dass Yuh nicht wie erwartet die Pension-Funds einsetzt. Die Pension-Funds enthalten bei Swisscanto die Abkürzung «IPF» im Namen, was so viel heisst wie Institutional Pension Fund. Warum Yuh nicht die Pension-Funds einsetzt, ist unverständlich. Es hat aber zur Folge, dass bis zu 0.30% Rendite pro Jahr verloren geht und daher das 3a-Angebot von Yuh nicht zu empfehlen ist.

Warum uns die Säule 3a von True Wealth nicht überzeugt

Schliesslich gibt es noch ein weiteres Angebot, das nicht unerwähnt bleiben soll, nämlich das von True Wealth. True Wealth bietet ihre Säule 3a in Kooperation mit der Basellandschaftlichen Kantonalbank an. True Wealth verlangt keine Gebühren auf 3a-Geldern. Die einzigen Kosten, die für die Säule 3a bei True Wealth anfallen, sind innerhalb der angebotenen Fonds (0.13 – 0.21%).

Trotzdem sind wir nicht überzeugt von dem 3a-Angebot von True Wealth. Aus unserer Sicht ist das Angebot ein Fall von Overengineering. Ein Beispiel: True Wealth erstellt in den ersten fünf Jahren automatisch bis zu fünf 3a-Konten. Für jedes transferierte 3a-Konto wird zusätzlich ein neues Konto eröffnet. Auf die transferierten Konten können keine Einzahlungen mehr gemacht werden. Auch wenn mehrere Säule-3a-Konten sinnvoll sein können, erachten wir diese Automatik als erhebliche Einschränkung der Flexibilität.

Dazu kommt: True Wealth setzt auf einen wissenschaftlichen Ansatz bei der Aufteilung der Anlagen, wie wir bereits in unserem Beitrag über digitale Vermögensverwalter geschrieben haben. Um den Erfolg dieses Ansatzes beurteilen zu können, braucht es Performance-Zahlen. Solche sucht man auf der Website von True Wealth vergeblich.

Performance-Vergleich der besten Säule-3a-Anbieter

Zu einem seriösen Vergleich gehört auch die Untersuchung der Performance. Beim Recherchieren mussten wir allerdings feststellen, dass viele der neuen Anbieter wenig Transparenz bieten. Nicht alle Anbieter zeigen auf ihrer Webseite, wie die Performance der 3a-Fonds in den vergangenen Jahren war bzw. gewesen wäre.

In unserem Performance-Vergleich berücksichtigen wir nur die vier geeigneten Angebote für Rendite-Optimierer. Da wir bei Yapeal keine Informationen zur Performance gefunden haben, fallen sie ebenfalls aus dem Vergleich raus. Ein paar Anmerkungen zu diesem Vergleich (per Ende Dezember 2023):

- Die Tabelle ist nach Aktienanteil sortiert.

- Die von Viac und finpension ausgewiesenen Performance-Zahlen sind bereits abzüglich Kosten in den jeweiligen Factsheets angegeben. Da sowohl Viac als auch finpension verschiedene Fondshäuser anbieten, haben wir jeweils den Durchschnitt der Performance berechnet.

- Bei den Strategien von Viac besteht die Möglichkeit, die Liquidität in Form von Cash oder Obligationen zu halten. Mit Liquidität ist der Anteil gemeint, welcher nicht in Aktien oder Immobilien investiert ist. Da die Strategien von finpension und Frankly ebenfalls mit Obligationen aufgebaut sind, haben wir uns auch bei Viac auf die Anlagepräferenz mit Obligationen bezogen.

- Bei den von Frankly eingesetzten Fonds musste zuerst noch die Verwaltungsgebühr in Abzug gebracht werden (2020: 0.48%, 2021: 0.47%, 2022: 0.46%; 2023: 0.45%).

- Bei den Frankly-Fonds fehlen grösstenteils noch die Fünf-Jahres-Performance, da die Fonds erst im 2019 oder 2020 lanciert wurden.

- Die Gebühren der Wir-Bank auf den Fremdwährungswechsel sind in der Performance der Viac-Strategien noch nicht berücksichtigt.

| a / p | Aktienanteil | 1 J | 3 J | 5 J | 2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|---|---|---|---|---|

| finpension Global 100 | passiv | 100% | 9.23% | 2.91% | 7.93% | 25.58% | 7.00% | 20.66% | -17.66% | 9.23% |

| finpension Schweiz 100 | passiv | 100% | 7.70% | 2.67% | 7.90% | 27.67% | 5.82% | 21.67% | -17.78% | 7.70% |

| finpension Nachhaltig 100 | passiv | 100% | 9.22% | 2.96% | 7.89% | 25.65% | 6.62% | 21.19% | -18.02% | 9.22% |

| VIAC Global 100 | passiv | 100% | 8.50% | 3.05% | 7.65% | 25.25% | 5.35% | 20.75% | -16.50% | 8.50% |

| VIAC Schweiz 100 | passiv | 100% | 7.65% | 2.65% | 7.70% | 27.20% | 5.30% | 21.95% | -17.60% | 7.65% |

| VIAC Global Nachhaltig 100 | passiv | 100% | 9.15% | 3.40% | 7.90% | 25.35% | 5.45% | 22.30% | -17.10% | 9.15% |

| Frankly Extreme 95 Sustainable | aktiv | 95% | ||||||||

| Frankly Extreme 95 Responsible | aktiv | 95% | 10.68% | -16.77% | 10.68% | |||||

| Frankly Extreme 95 Index | passiv | 95% | 10.68% | 2.64% | 19.14% | -17.84% | 10.45% | |||

| finpension Global 80 | passiv | 80% | 8.22% | 1.86% | 6.59% | 22.97% | 5.88% | 18.15% | -17.67% | 8.22% |

| finpension Schweiz 80 | passiv | 80% | 7.02% | 1.62% | 6.60% | 24.48% | 5.40% | 18.36% | -17.52% | 7.02% |

| finpension Nachhaltig 80 | passiv | 80% | 8.14% | 1.87% | 6.54% | 23.07% | 5.53% | 18.54% | -17.95% | 8.14% |

| VIAC Global 80 | passiv | 80% | 7.65% | 2.65% | 6.95% | 23.35% | 4.75% | 16.60% | -15.50% | 7.65% |

| VIAC Schweiz 80 | passiv | 80% | 6.75% | 2.20% | 7.05% | 25.10% | 5.15% | 19.00% | -15.90% | 6.75% |

| VIAC Global Nachhaltig 80 | passiv | 80% | 8.40% | 2.90% | 6.85% | 22.40% | 4.50% | 20.00% | -16.25% | 8.40% |

| Frankly Strong 75 Sustainable | aktiv | 75% | ||||||||

| Frankly Strong 75 Responsible | aktiv | 75% | 8.87% | 3.14% | 6.20% | 17.79% | -14.45% | 8.87% | ||

| Frankly Strong 75 Index | passiv | 75% | 7.51% | 1.75% | 27.49% | 16.07% | -15.60% | 7.51% | ||

| finpension Global 60 | passiv | 60% | 7.20% | 0.26% | 4.82% | 18.68% | 5.79% | 13.24% | -17.20% | 7.20% |

| finpension Schweiz 60 | passiv | 60% | 6.60% | 0.22% | 4.82% | 19.71% | 5.04% | 13.27% | -16.90% | 6.60% |

| finpension Nachhaltig 60 | passiv | 60% | 7.11% | 0.25% | 4.78% | 18.93% | 5.41% | 13.52% | -17.43% | 7.11% |

| VIAC Global 60 | passiv | 60% | 7.00% | 2.45% | 5.70% | 17.65% | 4.20% | 14.50% | -12.25% | 7.00% |

| VIAC Schweiz 60 | passiv | 60% | 6.05% | 2.25% | 5.85% | 19.30% | 4.00% | 14.45% | -11.90% | 6.05% |

| VIAC Global Nachhaltig 60 | passiv | 60% | 7.50% | 2.55% | 5.60% | 17.10% | 3.80% | 15.25% | -12.80% | 7.50% |

| Frankly Moderate 45 Sustainable | aktiv | 45% | ||||||||

| Frankly Moderate 45 Responsible | aktiv | 45% | 6.05% | 1.19% | 3.91% | 10.14% | -11.29% | 6.05% | ||

| Frankly Moderate 45 Index | passiv | 45% | 5.20% | -0.28% | 17.52% | 9.57% | -13.98% | 5.20% | ||

| finpension Global 40 | passiv | 40% | 6.30% | -1.25% | 3.04% | 14.82% | 5.09% | 8.49% | -16.64% | 6.30% |

| finpension Schweiz 40 | passiv | 40% | 6.00% | -1.30% | 3.00% | 15.29% | 4.56% | 8.24% | -16.34% | 6.00% |

| finpension Nachhaltig 40 | passiv | 40% | 6.14% | -1.30% | 3.05% | 15.11% | 4.99% | 8.59% | -16.76% | 6.14% |

| VIAC Global 40 | passiv | 40% | 6.25% | 2.15% | 4.30% | 12.30% | 2.95% | 10.10% | -8.85% | 6.25% |

| VIAC Schweiz 40 | passiv | 40% | 5.70% | 2.00% | 4.40% | 13.40% | 2.90% | 9.85% | -8.55% | 5.70% |

| VIAC Global Nachhaltig 40 | passiv | 40% | 6.55% | 2.25% | 4.20% | 11.95% | 2.65% | 10.65% | -9.30% | 6.55% |

| Frankly Gentle 25 Sustainable | aktiv | 25% | ||||||||

| Frankly Genlte 25 Responsible | aktiv | 25% | 5.58% | -0.13% | 2.99% | 5.23% | -10.35% | 5.58% | ||

| Frankly Gentle 25 Index | passiv | 25% | 4.80% | -1.72% | 4.00% | 4.17% | -13.04% | 4.80% | ||

| finpension Global 20 | passiv | 20% | 5.28% | -2.82% | 1.21% | 10.96% | 4.31% | 3.96% | -16.17% | 5.28% |

| finpension Schweiz 20 | passiv | 20% | 5.26% | -2.77% | 1.13% | 10.86% | 3.80% | 3.53% | -15.71% | 5.26% |

| finpension Nachhaltig 20 | passiv | 20% | 5.07% | -2.93% | 1.18% | 11.30% | 4.16% | 3.92% | -16.28% | 5.07% |

| VIAC Global 20 | passiv | 20% | 5.50% | 1.90% | 2.90% | 7.30% | 1.60% | 6.00% | -5.35% | 5.50% |

| VIAC Schweiz 20 | passiv | 20% | 5.20% | 1.70% | 2.85% | 7.60% | 1.70% | 5.60% | -5.25% | 5.20% |

| VIAC Global Nachhaltig 20 | passiv | 20% | 5.65% | 1.90% | 2.80% | 7.00% | 1.45% | 6.25% | -5.65% | 5.65% |

| Frankly Light 15 Responsible | aktiv | 15% | 5.69% | -1.21% | 2.10% | 1.55% | -10.17% | 5.69% | ||

| VIAC Konto Plus Global | passiv | 5% | 1.30% | 0.60% | 0.80% | 1.65% | 0.40% | 1.30% | -0.80% | 1.30% |

| VIAC Konto Plus Schweiz | passiv | 5% | 1.10% | 0.60% | 0.80% | 1.60% | 0.30% | 1.45% | -0.65% | 1.10% |

| VIAC Konto Plus Nachhaltig | passiv | 5% | 1.30% | 0.60% | 0.80% | 1.70% | 0.45% | 1.50% | -0.80% | 1.30% |

| finpension Global 0 | passiv | 0% | 2.93% | -1.14% | -0.79% | -0.07% | -0.45% | -0.89% | -5.24% | 2.93% |

| finpension Schweiz 0 | passiv | 0% | 2.93% | -1.14% | -0.79% | -0.07% | -0.45% | -0.89% | -5.24% | 2.93% |

| finpension Nachhaltig 0 | passiv | 0% | 2.84% | -1.24% | -0.92% | -0.24% | -0.60% | -1.00% | -5.36% | 2.84% |

Beste Säule 3a für Gewissenhafte: Nachhaltige 3a-Fonds

Wem Nachhaltigkeit auch in der 3a-Vorsorge wichtig ist, selektiert nach anderen Kriterien als die Rendite-Optimierenden. Für Gewissenhafte kommen folgende Angebote infrage, die explizit auf Nachhaltigkeit setzen:

- elleXX in Zusammenarbeit mit Vontobel

- Inyova in Zusammenarbeit mit Liberty

- Liberty Green (von Liberty selbst)

- Weitere: Viac, Frankly, finpension

Inyova setzt in aller Konsequenz auf Nachhaltigkeit. Die Anbieterin betreibt Impact Investing und nimmt aktiv Einfluss auf die Entscheidungen der Unternehmen, in die sie investieren. Allerdings ist fraglich, inwiefern Inyova über genügend Marktmacht verfügt, um wirklich etwas zu bewegen. Die Pensionsfonds der zwei grossen Anbieter in der Schweiz (UBS und Swisscanto) verwalten zusammen mehrere hundert Milliarden Franken an Pensionskassenvermögen. Da haben die 173 Millionen von Inyova eine deutlich geringere Hebelwirkung. Doch soll ein Wirtschaftssystem auf nachhaltigere Werte setzen, muss man irgendwo anfangen. Und das versucht Inyova.

Wichtig zu wissen: Auch die Favoriten der Rendite-Optimiererin bieten nachhaltige Strategien an – finpension sogar zu denselben attraktiven tiefen Gebühren. Gewissenhafte können sich deshalb fragen, ob sich die höheren Gebühren von Inyova und Co. rechtfertigen. Eine nicht einfache Entscheidung für Gewissenhafte, da das Thema Nachhaltigkeit keine exakte Wissenschaft ist und es schwierig ist, den effektiven Nutzen von Nachhaltigkeitsfonds für die Umwelt zu messen.

Beste Säule 3a für Unentschlossene:

3a-Konto / 3a-Wertschriften

Was ist besser: Auf ein 3a-Konto setzen oder in Wertschriften investieren? Auch für Unentschlossene gibt es eine beste Lösung. Mit Unentschlossenen sind alle gemeint, die nicht so recht wissen, was sie wollen. Oft ist es den Unentschlossenen aktuell etwas zu teuer und sie warten lieber noch ab, bis sich die Aktienkurse etwas korrigiert haben. Dann wären die Unentschlossenen allenfalls bereit, ihre Säule 3a zu investieren.

Für die Unentschlossenen gibt es zwei klare Favoriten, nämlich Viac und Frankly. Im Gegensatz zu finpension bezahlt man bei Viac und Frankly auf dem Cash-Anteil keine Gebühr. Ein Nachteil von Viac sind allerdings die Gebühren auf dem Fremdwährungswechsel, weshalb sich ein häufiges Wechseln von Cash in Wertschriften und wieder retour auch bei Viac nicht wirklich lohnt.

Schlechteste Säule 3a für fast alle:

3a-Versicherung / -Police

Für alle Personen ohne Kinder und Ehepartner:in ist eine Versicherung die unattraktivste Form für eine Säule 3a. Und selbst wenn Familie oder andere Verpflichtungen da sind, ist eine kombinierte Versicherung, die das 3a-Sparen mit einer Risikodeckung kombiniert, nicht optimal. Der Grund? Sie ist schlicht zu teuer und die Kosten sind nicht transparent.

Lesen Sie mehr zur 3. Säule als Versicherungslösung unter: Säule 3a bei der Bank oder der Versicherung? Und im Artikel zu fondsgebundenen Lebensversicherungen können Sie nachvollziehen, wie hoch die Kosten wirklich sind.

Welcher Vorsorge-Typ sind Sie?

In welchem Vorsorge-Typen erkennen Sie sich wieder? Sind Sie mit einer soliden Lösung zufrieden, ohne Hochs und Tiefs, zählen Sie zu den Genügsamen. Wenn Sie das Maximum herausholen wollen, Geduld haben und von Kursentwicklungen profitieren möchten, können Sie Ihre Rendite mit finpension, Viac oder Frankly optimieren. Alle, denen Nachhaltigkeit besonders am Herzen liegt, finden als Gewissenhafte ebenfalls passende Angebote. Und für Unentschlossene bieten sich wiederum andere Lösungen.

Das Wichtigste: Fällen Sie bald eine Entscheidung für Ihre Vorsorge. Denn je länger der Anlagehorizont, desto grösser das Potential der privaten Vorsorge.

Lesen Sie mehr: