«Rente oder Kapital» ist die Mutter aller Fragen, wenn es um die Planung der Pensionierung geht. In diesem Beitrag zeigen wir Ihnen, dass der Bezug einer Rente oft mehr Steuern verursacht als ein Kapitalbezug.

Management Summary

Die Ergebnisse unserer Berechnungen sind in allen Kantonen sehr ähnlich:

- Bei sehr niedrigem Grundeinkommen um 25’000 Franken p. a. ist die Steuerbelastung der Rente nur marginal höher als jene des Kapitalbezugs.

- Im Kanton Zürich ist die Rentenbesteuerung bei niedrigen Grundeinkommen sogar tiefer. Durch die Reduktion der Kapitalbezugssteuer im Kanton Zürich wird sich dies allerdings ändern und beide Varianten liegen ab 2022 im Kanton Zürich bei niedrigen Einkommen in etwa gleich auf.

- Steuerlich nicht attraktiv ist ein Bezug einer Rente, wenn das Grundeinkommen auch in der Pensionierung hoch ist. Dann fällt die Rente in eine hohe Progressionsstufe.

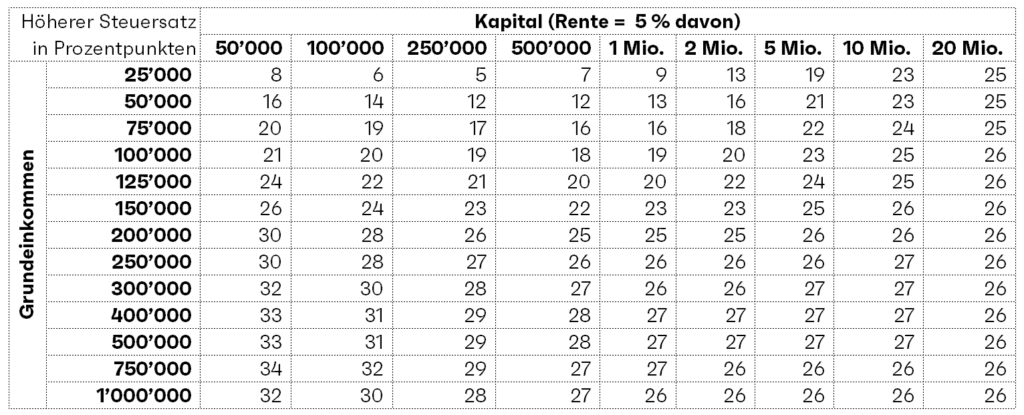

Genf als Beispiel, wie es in den meisten Kantonen aussieht. Bei höheren Grundeinkommen resultiert durchgehend eine deutliche steuerliche Mehrbelastung der Rentenoption:

Steuerliche Mehrbelastung der Rente im Vergleich zum Kapitalbezug in Prozentpunkten (GE, Genève)

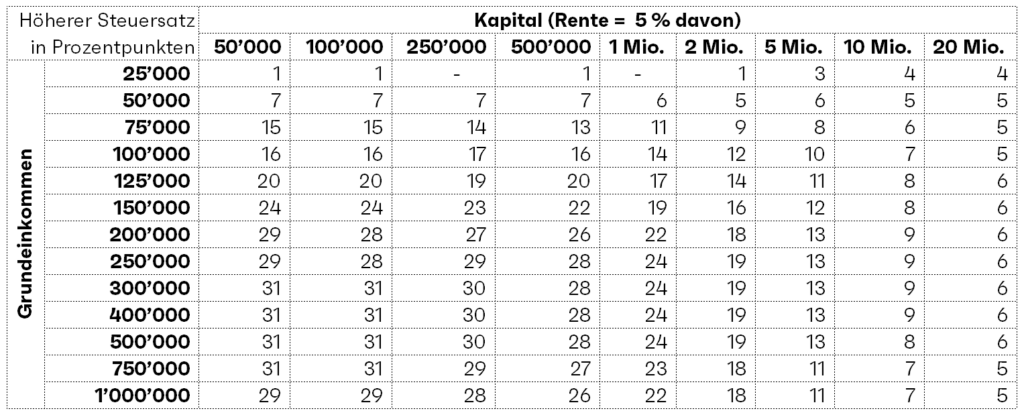

Die beiden Kantone Tessin und Zürich weisen im Gegensatz zu den anderen Kantonen auch bei der Kapitalbezugssteuer eine sehr starke Progression auf. Dies führt dazu, dass der klare Steuervorteil eines Kapitalbezugs in diesen beiden Kantonen mit zunehmender Höhe des Kapitalbezugs abnimmt.

Zürich als Beispiel mit hoher Progression bei der Kapitalbezugssteuer, was die Mehrbelastung der Rentenoption bei sehr hohen Kapitalbezügen reduziert:

Steuerliche Mehrbelastung der Rente im Vergleich zum Kapitalbezug in Prozentpunkten (ZH, Zürich, nach der geplanten Reduktion Kapitalbezugssteuer)

Unterschiedliche Besteuerung von Rente und Kapital

Renten gelten als Einkommen

Rentenzahlungen gelten als normales Einkommen. Sie müssen in der Steuererklärung deklariert werden und werden zum steuerbaren Einkommen hinzugezählt. Zur Anwendung kommt der Einkommenssteuertarif. Dieser ist progressiv. Das heisst, man bezahlt mit zunehmendem Einkommen nicht nur in Franken und Rappen mehr Steuern, sondern auch in Prozent.

Kapital wird gesondert besteuert

Ein Kapitalbezug wird separat von übrigen Einkommen besteuert. Es gibt verschiedene Methoden, wie die Kapitalbezugssteuer berechnet wird. Allen gemein ist, dass der Steuertarif unter demjenigen für Einkommen liegt. So wie die Einkommenssteuer ist auch die Kapitalbezugssteuer progressiv. Es gibt zwar ein paar Kantone, die erheben die Steuer auf Basis eines fixen Prozentsatzes. Hinzu kommt aber noch die Bundessteuer und die ist eben progressiv.

Vergleich der Steuerbelastung bei Rente oder Kapital

Bei der Berechnung der Steuerbelastung der beiden Varianten sind wir wie folgt vorgegangen:

- Zuerst haben wir berechnet, wie viel Einkommenssteuern man bezahlen muss für eine jährliche Rente zwischen 2’500 und 1 Million Franken. Weil die Einkommenssteuer progressiv ist, haben wir diese Berechnung für ein steuerbares Grundeinkommen zwischen 25’000 und 1 Million Franken vorgenommen.

- Dann haben wir die Steuer berechnet, die man auf dem Kapitalbezug zwischen 50’000 und 20 Millionen Franken bezahlt, also auf dem 20-fachen der obigen Rente (Annahme Rentenumwandlungssatz: 5 %).

- Dann haben wir die Vermögenssteuer berechnet. Da das bezogene Geld nach einem Kapitalbezug ins Privatvermögen fällt, muss es als Vermögen versteuert werden. Bei der Berechnung der Vermögenssteuer haben wir das Vermögen aus dem Kapitalbezug linear über 20 Jahre auf 0 Franken reduziert.

- Schliesslich haben wir die Differenz zwischen der Einkommenssteuer in % und der Kapitalbezugssteuer (inkl. Vermögenssteuer) in % berechnet.

Die Bandbreiten der einzelnen Kantone finden Sie etwas weiter unten. Zuerst aber zwei Beispielrechnungen, die das soeben gesagte etwas greifbarer machen.

Beispielrechnungen

Beispiel 1:

Mann, nicht verheiratet, konfessionslos und ohne Kinder, wohnhaft in Zürich (steuerbares Grundeinkommen 50’000 Franken, Rente 5’000 Franken vs. Kapitalbezug 100’000 Franken):

| Steuersatz auf der Rente | Steuersatz auf dem Kapital | Steuerliche Mehrbelastung der Rente | |

| Einkommenssteuer | 18 % | – | |

| Kapitalbezugssteuer | – | 5 % | |

| Vermögenssteuer* | – | 6 % | |

| Total | 18 % | 11 % | 7 Prozentpunkte |

*Vermögenssteuer bei hohem steuerbarem Vermögen. Bei tiefem steuerbaren Vermögen kann die Vermögenssteuer tiefer ausfallen, sofern die Vermögenssteuer im betreffenden Kanton progressiv ist.

Beispiel 2:

Mann, nicht verheiratet, konfessionslos und ohne Kinder, wohnhaft in Zug (steuerbares Grundeinkommen 200’000 Franken, Rente 50’000 Franken vs. Kapitalbezug 1’000’000 Franken):

| Steuersatz auf der Rente | Steuersatz auf dem Kapital | Steuerliche Mehrbelastung der Rente | |

| Einkommenssteuer | 24 % | – | |

| Kapitalbezugssteuer | – | 6 % | |

| Vermögenssteuer* | – | 3 % | |

| Total | 24 % | 9 % | 15 Prozentpunkte |

*Vermögenssteuer bei hohem steuerbarem Vermögen. Bei tiefem steuerbaren Vermögen kann die Vermögenssteuer tiefer ausfallen, sofern die Vermögenssteuer im betreffenden Kanton progressiv ist.

Bandbreite der Mehrbelastung der Rente nach Kantonen

| Kanton | Steuerliche Mehrbelastung der Rente (bei steuerbarem Grundeinkommen ab 25’000 Franken) |

| AG, Aarau | 3 – 28 Prozentpunkte |

| AI, Appenzell | 6 – 21 Prozentpunkte |

| AR, Herisau | 4 – 23 Prozentpunkte |

| BE, Bern | 7 – 34 Prozentpunkte |

| BL, Liestal | 5 – 34 Prozentpunkte |

| BS, Basel | 6 – 28 Prozentpunkte |

| FR, Fribourg | 4 – 33 Prozentpunkte |

| GE, Genève | 5 – 34 Prozentpunkte |

| GL, Glarus | k. A. |

| GR, Chur | 7 – 28 Prozentpunkte |

| JU, Delémont | 7 – 32 Prozentpunkte |

| LU, Luzern | 10 – 29 Prozentpunkte |

| NE, Neuchâtel | 18 – 36 Prozentpunkte |

| NW, Stans | 8 – 23 Prozentpunkte |

| OW, Sarnen | 6 – 19 Prozentpunkte |

| SG, St. Gallen | 10 – 27 Prozentpunkte |

| SH, Schaffhausen | 5 – 31 Prozentpunkte |

| SO, Solothurn | 3 – 32 Prozentpunkte |

| SZ, Schwyz | 3 – 25 Prozentpunkte |

| TG, Frauenfeld | 8 – 25 Prozentpunkte |

| TI, Bellinzona | 9 – 38 Prozentpunkte |

| UR, Altdorf | 7 – 21 Prozentpunkte |

| VD, Lausanne | 1 – 36 Prozentpunkte |

| VS, Sion | k. A. |

| ZG, Zug | 0 – 20 Prozentpunkte |

| ZH, Zürich | -5 – 31 Prozentpunkte |

Anmerkungen zum Schluss

Beachten Sie die Möglichkeiten eines gestaffelten Bezugs von Vorsorgegeldern.

Wird das Kapital bezogen und angelegt, müssen die Erträge als Einkommen versteuert werden. Diese Einkommenssteuern auf möglichen Erträgen haben wir in den Berechnungen nicht berücksichtigt. Wir empfehlen, die erwarteten Erträge (abzgl. Einkommenssteuer) in die Beurteilung der Attraktivität des Rentenumwandlungssatzes einfliessen zu lassen (Rente vs. Kapitalverzehr im Privatvermögen).

Mehrere Kapitalbezüge im selben Jahr werden zusammengezählt (auch von gemeinsam veranlagten Partnern). Weil die Kapitalbezugssteuer progressiv ist, steigt dadurch der Steuersatz auf dem Kapitalbezug. Da aber ein gemeinsamer Rentenbezug ebenfalls zu einer höheren Progression führt, sind die gemachten Aussagen grundsätzlich auch auf verheiratete Personen anwendbar.

Die Steuerbelastung ist nur eine von vielen Aspekten, die bei der Beurteilung der Frage «Rente oder Kapital» berücksichtigt werden sollte. Weitere sind beispielsweise der Rentenumwandlungssatz, also die Höhe der Rente im Verhältnis zum Kapital, ihre Erfahrung, einen allfälligen Kapitalbezug ertragsorientiert anzulegen und ihr Gesundheitszustand.