FAQ

Toute personne ayant un revenu professionnel soumis à l’AVS peut verser des cotisations dans la prévoyance liée (pilier 3a) et déduire les versements de son revenu imposable. Les versements peuvent être effectués à partir de l’année de vos 18 ans jusqu’à l’âge ordinaire de la retraite AVS.

Toute personne qui peut démontrer qu’elle exerce une activité rémunérée au-delà de l’âge ordinaire de la retraite peut continuer à cotiser au pilier 3a pendant cinq ans au maximum après l’âge ordinaire de la retraite et continuer à cotiser pendant cette période.

Des informations sur les cas particuliers (chômage, travailleurs frontaliers, retraite anticipée) sont disponibles dans l’article suivant: Qui peut cotiser au 3ème pilier ?

Copier le lienVous pouvez cotiser au pilier 3a jusqu’à l’âge ordinaire de la retraite AVS. Au-delà, les paiements ne peuvent être effectués que si vous pouvez démontrer que vous avez une activité professionnelle rémunérée. Mais au plus tard à l’âge de 69 pour les femmes et 70 ans pour les hommes, le pilier 3a doit être dissous et le solde créditeur retiré.

Copier le lienVous pouvez cotiser au pilier 3a jusqu’à l’âge ordinaire de la retraite AVS. Au-delà, les paiements ne peuvent être effectués que si vous pouvez démontrer que vous avez une activité professionnelle rémunérée. Mais au plus tard à l’âge de 69 pour les femmes et 70 ans pour les hommes, le pilier 3a doit être dissous et le solde créditeur retiré.

Copier le lienOui, si les conjoints ont tous deux un revenu professionnel soumis à l’AVS, ils peuvent cotiser au pilier 3a et ainsi se constituer une prévoyance individuelle. Toutefois, si le revenu d’un des partenaires est réglé dans le cadre de la procédure de règlement simplifiée, ce dernier ne peut pas cotiser à un pilier 3a.

Copier le lienLa loi ne limite pas le nombre de comptes 3a. La fondation de prévoyance finpension 3a permet de constituer jusqu’à cinq portefeuilles par personne.

Copier le lienOui, comme pour les comptes 3a, les avoirs des portefeuilles peuvent également être retirés séparément.

Nous avons opté pour le terme « portefeuille » parce que finpension 3a Fondation de prévoyance propose à la fois un compte 3a et des fonds de prévoyance.

Copier le lienNon, la loi n’autorise pas le fractionnement des soldes créditeurs d’un compte 3a entre plusieurs comptes 3a. Les retraits partiels ne sont possibles que pour l’accession à la propriété. Dans tous les autres cas, seul le solde total peut être retiré en une fois. Si vous souhaitez pouvoir retirer progressivement vos avoirs de retraite à une date ultérieure, vous devez donc ouvrir plusieurs comptes 3a.

Copier le lienL’identité du client est enregistrée via son nom, sa date de naissance et son numéro de téléphone. Le client ne peut pas modifier ces informations de manière indépendante dans l’application.

Les institutions de prévoyance du 2ème et 3ème pilier n’étant pas soumises à la loi sur le blanchiment d’argent. finpension 3a n’est donc pas obligée de vérifier formellement l’identité des preneurs de prévoyance.

Nouveau : vérification numérique de la pièce d’identité (en option)

Vous souhaitez que nous vérifions tout de même vos données personnelles à l’aide d’une pièce d’identité ? Dans ce cas, vous disposez désormais d’une vérification numérique de votre identité. Pour ce faire, ouvrez votre profil en haut à droite après l’enregistrement. Vous y trouverez l’option de menu «Vérification de l’identité (facultatif)».

Copier le lienOui, c’est possible. Vous pouvez faire annuler vos comptes 3a ou vos dépôts et les faire transférer vers un autre prestataire. Transférer des fonds 3a vers finpension est très simple.

Copier le lienPour transférer de l’argent à la fondation de prévoyance 3a de finpension, suivez le bouton de dépôt dans l’application. Vous recevrez un formulaire que vous pourrez soumettre à votre ancien prestataire.

Copier le lienSi vous avez déjà un compte 3a, vous pouvez uniquement transférer le solde «en bloc». Cela signifie que vous ne pouvez pas transférer un montant partiel, mais que vous devez toujours la totalité du solde d’un compte 3a.

Si vous avez plus d’un compte 3a, vous pouvez déplacer chaque solde et le transférer d’un prestataire à l’autre.

Copier le lienOui, les avoirs 3a auprès de finpension 3a Fondation de prévoyance peuvent être retirés à tout moment.

Copier le lienNous ne suggérons, ni n’imposons de montant. Vous pouvez déterminer à tout moment le montant et la date de votre dépôt. Il n’y a donc pas de montant minimum pour le pilier 3a en cas de finpension.

Copier le lienD’un point de vue juridique, le pilier 3a est une extension de la prévoyance professionnelle (deuxième pilier). Dans la prévoyance professionnelle, les fonds de prévoyance sont détenus dans des caisses de pension* qui ont également la forme juridique d’une fondation. C’est pourquoi, lors de l’introduction du pilier 3a en 1985, le Conseil fédéral a décidé que les versements dans le pilier 3a devaient également être effectués dans des fondations. Concrètement, il s’agit de fondations de prévoyance dont le seul but est la prévoyance individuelle liée fiscalement privilégiée au sens de l’article 82 de la loi sur la prévoyance professionnelle (LPP).

* ou d’assurances (mais sans intérêt pour la présente déclaration)

Pour plus d’informations sur les sujets abordés dans la vidéo, consultez nos articles :

- L’évitement des retenues à la source lors du placement des avoirs de prévoyance est payant

- Économies d’impôt sur les versements dans le pilier 3a

On distingue les personnes qui sont affiliées à une caisse de retraite (2e pilier) et celles qui ne le sont pas. Pour les personnes ayant une caisse de retraite, le versement maximum pour une année est limité à 7 056 CHF. Sans caisse de retraite, vous pouvez verser jusqu’à 35 280 francs dans un pilier 3a, mais au maximum 20 % de votre revenu net d’activité professionnelle (revenu brut moins les cotisations AVS, AI, APG et AVS).

Les versements qui n’ont pas été effectués les années précédentes ne peuvent être rattrapés au cours des années suivantes.

Copier le lienL’un des principaux avantages du pilier 3a est l’économie d’impôt qu’il génère. Les paiements peuvent être reportés dans la déclaration d’impôt sous la rubrique «déductions», ce qui a pour effet de réduire le revenu imposable. Si vous n’avez qu’un faible revenu imposable et que vous allez donc payez relativement peu d’impôts, l’intérêt de cotiser au pilier 3a cette année-là est moindre. Il est plus intéressant de cotiser les années où vous gagnez davantage. Dans ce cas, la déduction fiscale est plus efficace et vous réalisez une économie d’impôts plus importante.

Copier le lienOui, vous pouvez également saisir un ordre permanent et effectuer des versements réguliers. Nous ne facturons aucun frais pour les versements. Nous créditons gratuitement les dépôts dans le portefeuille respectif et investissons le montant correspondant dans la stratégie choisie.

Copier le lienLes versements sont investis dans la stratégie choisie le deuxième jour ouvrable bancaire de chaque semaine.

Copier le lienQuel que soit le montant, nous ne facturons pas de frais pour les versements, ou pour les transferts à partir de soldes créditeurs 3a existants.

Copier le lienOui, c’est possible.

Copier le lienLe dernier versement doit nous parvenir avant la fin de l’année (au plus tard avec date de valeur dernier jour bancaire de l’année).

Copier le lienVous pouvez choisir une stratégie dès de votre inscription. Par la suite, vous pouvez gratuitement changer de stratégie ou la personnaliser.

Copier le lienLes versements et les transferts sont investis le deuxième jour ouvrable bancaire de la semaine (jour de négociation). Pour être encore pris en compte le jour de négociation, les versements et les transferts doivent arriver la veille sur le compte de finpension 3a Fondation de prévoyance.

Déroulement en détail : la banque dépositaire auprès de laquelle sont rassemblées les entrées d’argent (versements et transferts), met à disposition de finpension 3a Fondation de prévoyance un fichier en fin de la journée. Ce fichier est lu par nos soins le jour suivant, ce qui permet de créditer les versements et les transferts sur les portefeuilles. Ensuite, les ordres d’achat et de vente des fonds sont générés (pour autant qu’il s’agisse du deuxième jour ouvrable bancaire de la semaine).

Copier le lienSi vous voulez être sûr que le changement de stratégie sera appliqué le jour de trading suivant, vous devez le faire la veille du jour de trading. Pour les modifications effectuées le jour de la négociation, nous ne pouvons pas dire si elles seront encore prises en compte ou non. La date de référence peut varier.

Copier le lienEn raison des fluctuations de prix ou de changements de stratégie, les pondérations effectives des parts de fonds peuvent s’écarter des pondérations cibles spécifiées pour la stratégie d’investissement.

Si la pondération d’un fonds s’écarte de la pondération cible de plus d’un point de pourcentage, l’ensemble de votre portefeuille sera rééquilibré. Des parts de fonds seront vendues et achetées pour rétablir les pondérations cibles des différents fonds indiciels.

Ce processus est appelé rééquilibrage. Il est effectué chaque semaine, le deuxième jour ouvrable bancaire de la semaine (l’achat et la vente des parts de fonds). Aucun frais de transaction n’est prélevé.

Copier le lienDans l’application vous pouvez créer une requête pour liquider le portefeuille. Après avoir lancé la requête vous recevrez un e-mail avec le formulaire que vous devrez remplir et renvoyer signé afin que nous procédions à la liquidation. Dès réception du formulaire rempli et signé, nous mettrons votre stratégie d’investissement en statut «en liquidation». Le deuxième jour ouvrable bancaire de la semaine suivante, les parts de fonds seront alors vendues et le produit sera crédité sur votre compte. Le produit de la liquidation pourra alors être transféré.

La transmission du formulaire pouvant supposé un certain délai, si vous souhaitez réduire immédiatement le risque d’investissement. Nous vous recommandons de choisir une stratégie avec une faible composante d’actions. Le changement de stratégie sera mis en œuvre gratuitement le deuxième jour ouvrable bancaire de la semaine prochaine.

Copier le lienLe total des versements doit être inscrit dans la déclaration d’impôts sous la rubrique «déductions». La déclaration d’impôt doit être accompagnée de l’attestation de versement émise par la fondation de prévoyance. L’attestation est accessible dans l’application sous Documents.

Copier le lienLa loi fait une distinction entre les “résidents” et les “non-résidents” en Suisse.

“Résidents” (par exemple, avec un permis de séjour B)

Art. 9 Ordonnance sur l’imposition à la source

Si vous avez gagné un montant brut de 120 000 francs suisses ou plus au cours d’une année, vous serez évalué rétrospectivement sur une base ordinaire. Cela signifie que vous payez d’abord l’impôt à la source, mais que celui-ci est ensuite révisé au moyen d’une procédure fiscale ordinaire (avec la présentation d’une déclaration d’impôt). Dans le cadre de cette cotisation ordinaire ultérieure, vous pouvez déduire votre versement dans le pilier 3a.

Si vous gagnez moins de 120 000 CHF brut, vous ne serez pas automatiquement soumis à une cotisation rétroactive. Jusqu’à présent, vous pouviez demander un ajustement rétroactif du taux du précompte professionnel pour la déduction 3a. Cette correction rétroactive du taux ne sera plus possible à partir de l’année fiscale 2021. Cependant, vous pouvez maintenant demander volontairement une évaluation ordinaire rétroactive. Vous devez noter les points suivants :

- La demande d’évaluation ordinaire rétroactive doit être présentée avant le 31 mars de l’année qui suit l’année fiscale.

- Si vous êtes soumis à une cotisation ordinaire rétroactive, ce système s’applique également pour les années suivantes (jusqu’à la fin de l’assujettissement à l’impôt anticipé en Suisse).

Une évaluation ordinaire rétroactive peut conduire à une charge fiscale à la fois plus élevée et plus faible. Il convient donc de clarifier au préalable s’il vaut la peine pour vous de passer à la cotisation ordinaire rétroactive car vous pouvez déduire le versement dans le pilier 3a ou les rachats volontaires dans la caisse de pension.

“Non-résidents” (par exemple, résidents hebdomadaires)

Art. 14 Ordonnance sur l’imposition à la source

Aussi pour les personnes sans domicile fiscal en Suisse (par exemple les frontaliers en Allemagne avec un séjour hebdomadaire en Suisse), une correction tarifaire ultérieure de l’impôt anticipé n’est plus possible à partir de l’année fiscale 2021.

Les résidents hebdomadaires peuvent désormais également être soumis à l’évaluation ordinaire rétroactive. Toutefois, ce n’est le cas que s’ils génèrent et paient généralement l’impôt sur au moins 90 % de leur revenu mondial en Suisse. Ils sont alors considérés comme des “quasi-résidents” par la loi.

Comme pour les résidents, la question se pose de savoir si une évaluation ordinaire rétroactive est utile. Contrairement aux résidents, les quasi-résidents ont toutefois la possibilité de décider chaque année à nouveau s’ils souhaitent ou non une taxation ordinaire ultérieure (cf. page 669 du message). Cela ne s’applique pas automatiquement aux années suivantes.

Copier le lienLes avoirs 3a étant des actifs de prévoyance, ils sont exonérés d’impôt. Ils ne doivent donc pas être déclarés. Les revenus des actifs de retraite (dividendes et intérêts) ne doivent pas non plus être déclarés. Ils sont également exonérés d’impôt.

Copier le lienNon, les dividendes et les intérêts que vous percevez sur vos actifs de retraite ne sont pas imposables en tant que revenu. Les actifs ne doivent pas non plus être mentionnés dans votre déclaration d’impôts. Les actifs de retraite sont exonérés d’impôt jusqu’à leur retrait.

Copier le lienOui, le rééquilibrage peut être désactivé. Si vous cliquez sur les trois points du portefeuille, un menu contextuel s’ouvre, dans lequel vous voyez l’option «Rééquilibrage». Vous pouvez alors désactiver le rééquilibrage et le réactiver à votre guise.

Copier le lienOui, une retenue à la source est généralement prélevée sur les revenus étrangers de dividendes et d’intérêts. Toutefois, comme les fonds indiciels utilisés sont réservés aux fondations de prévoyance et qu’ils jouissent d’un traitement fiscal particulier, ces derniers peuvent récupérer une grande partie de la retenue à la source.

Copier le lienOui, les prestations de retraite font l’objet d’une imposition. Toutefois, il s’agit d’un impôt réduit. L’ imposition sur les prestations en capital est inférieure à l’impôt sur le revenu. Avec un retrait échelonné, l’impôt peut même encore être réduit.

Copier le lienUn retrait ne peut pas être instruit électroniquement. La demande de retrait est toujours faite sur la base d’un formulaire. Chaque motif de retrait nécessite différents documents, que le preneur de prévoyance doit fournir en plus du formulaire de retrait. Ce qui est généralement exigé est une copie de la pièce d’identité et la signature du partenaire (conjoint) enregistré. La Fondation de prévoyance finpension 3a est en droit de demander la certification des signatures sans avoir à en indiquer les raisons.

Copier le lienEn principe, les avoirs du pilier 3a peuvent être retirés au plus tôt cinq ans avant l’âge ordinaire de la retraite AVS.

Copier le lienUn retrait anticipé des soldes créditeurs 3a est possible dans les cas suivants :

- Pour financer l’accession à la propriété, retrait EPL (Encouragement à la Propriété du Logement).

- Pour l’exercice d’une activité indépendante.

- Si vous émigrez et quittez définitivement la Suisse.

- Lorsqu’une invalidité complète est déclarée et que le risque d’invalidité n’est pas assuré.

Les avoirs 3a doivent être retirés au plus tard lorsque vous atteignez l’âge ordinaire de la retraite AVS. Toutefois, si vous pouvez démontrer que vous exercez toujours une activité professionnelle, vous pouvez continuer à faire des versements dans le pilier 3a pendant cinq ans au maximum après la date de votre retraite ordinaire. Pendant cette période, vous continuez à bénéficier des avantages de la prévoyance 3a. Une fois que vous avez atteint l’âge ordinaire de la retraite AVS, vous pouvez à tout moment fermer un compte 3a et retirer l’avoir correspondant.

Copier le lienfinpension 3a Fondation de prévoyance ne fait pas d’affaires pour son propre compte. Les achats et les ventes de titres sont effectués exclusivement au nom et pour le compte du preneur de prévoyance.

Le risque professionnel est assumé par la société finpension AG. Le personnel n’est par exemple pas employé par finpension 3a Fondation de prévoyance, mais par finpension AG. Si finpension AG devait faire faillite, cela n’affecterait pas les avoirs de prévoyance détenus par finpension 3a Fondation de prévoyance. Le conseil d’administration de finpension 3a Fondation de prévoyance passage aurait alors pour tâche de transférer la gestion à une autre société.

Copier le lienLes avoirs en compte sont privilégiés jusqu’à 100’000 CHF par preneur de prévoyance. En cas de faillite d’une banque, ils entrent dans la deuxième catégorie. Les avoir en titres sont encore mieux lotis que les avoirs en compte. Les titres ne figurent pas dans le bilan de la banque. Ils sont considérés comme des actifs spéciaux et, contrairement aux avoirs en compte, ne tombent pas dans la masse en faillite de la banque. De cette manière, votre prévoyance avec la fondation de prévoyance finpension 3a est aussi sûre que possible.

Copier le lienContrairement à un e-banking, les transferts ne peuvent pas être instruits via l’accès en ligne de finpension 3a Fondation de prévoyance. Pour les retraits et les transferts, les formulaires correspondants doivent être signés et remis en original.

Copier le lienDepuis 2019, les fonds indiciels du Credit Suisse (CSIF) ont accumulé les revenus. Cela signifie que les intérêts et les dividendes ont été conservés et réinvestis dans les fonds.

Il y a cependant eu une distribution, que nous vous avons créditée comme suit :

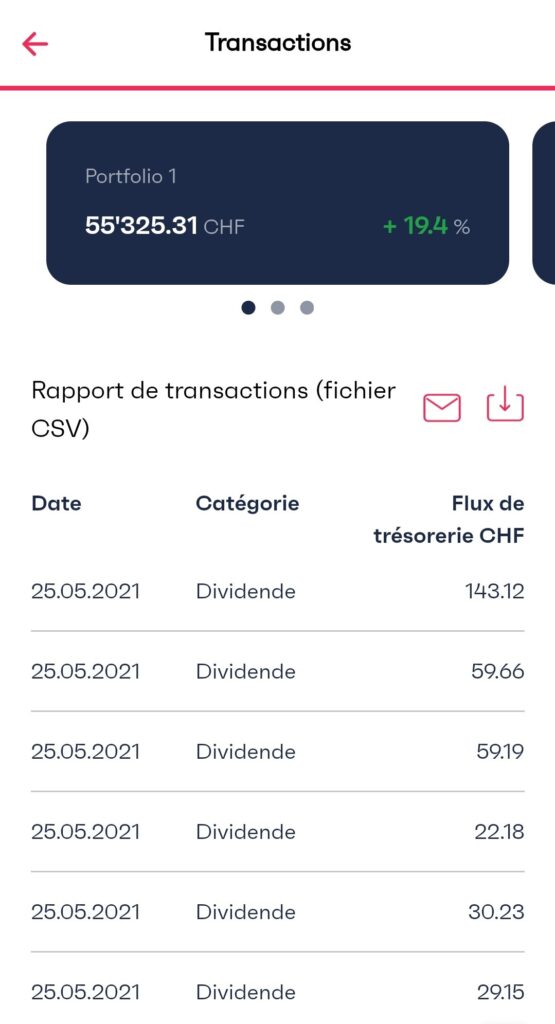

Les détails des crédits de dividendes peuvent être trouvés dans le rapport de transaction ou dans le rapport de performance.

Les fonds versent un impôt anticipé à l’Administration fédérale des contributions

Ces crédits de dividendes correspondent à la retenue d’impôt que le Fonds doit remettre à l’Administration fédérale des contributions :

- 35% des revenus perçus par le fonds sur les investissements en actions ou en obligations doivent être remis par le fonds à l’AFC (impôt anticipé).

- 65% du revenu est conservé dans le fonds et investi dans de “nouvelles” actions ou obligations.

Nous recevons les déclarations d’impôt anticipé du Credit Suisse vers la fin du mois de mai de chaque année.

Nous utilisons les relevés du Credit Suisse pour récupérer l’impôt anticipé à la fin de l’année fiscale.

Nous vous avançons le remboursement de la retenue d’impôt

Dès que nous recevons les relevés du Credit Suisse, nous créditons vos portefeuilles de l’impôt anticipé sous forme de «dividende». En janvier de l’année suivante, nous demandons à l’Administration fédérale des contributions le remboursement de l’impôt anticipé en une seule fois.

- D’une part, cette «avance» présente pour vous l’avantage que le montant de cet impôt anticipé peut être réinvesti dans la stratégie d’investissement choisie dès le prochain jour de trading.

- D’autre part, en procédant ainsi, vous bénéficiez également de la part qui vous revient si vous nous quittez entre le décompte du Credit Suisse et le remboursement par l’AFC.

Si nous ne devions créditer l’impôt anticipé qu’une fois le remboursement effectué par l’Administration fédérale des contributions et que vous deviez nous quittez entre-temps, vous seriez alors perdant. Ce serait le cas même si vous aviez légalement droit aux dividendes car vous étiez en possession des fonds au moment où le Credit Suisse a effectué le versement à l’AFC.

Comme vous l’aurez constaté, il y a de bonnes raisons pour lesquelles nous avons choisi d’avancer le montant équivalent au remboursement de l’impôt anticipé. Nous procédons ainsi car cela est dans votre intérêt.

FAQ

Quelle est l’influence de la distribution sur les performances ?

La distribution en soi n’a aucune influence sur les performances. La raison est la suivante : le jour où le dividende est payé, le prix du fonds baisse de la valeur équivalente au montant de la distribution.

Le graphique suivant illustre ce qui précède avec un dividende de deux francs :

Cela ne signifie pas que les dividendes n’ont pas un impact positif sur la performance. Ils le font très bien. Toutefois, cette influence positive s’étend sur toute l’année, car les dividendes sont de plus en plus intégrés dans le prix du marché des actions et des obligations, et donc aussi dans la valeur du fonds, à mesure que la date du dividende approche.

L’impact positif n’est donc pas lié à la rémunération. Sinon, vous pourriez acheter des fonds peu avant la distribution et les revendre peu après, obtenant ainsi un rendement relativement sans risque. Mais bien sûr, ce n’est pas possible.

Quel est le rendement du dividende ?

Nous allons vous montrer comment calculer le rendement du dividende. Ceci à nouveau en utilisant l’exemple de la capture d’écran figurant au début de ce post avec un portefeuille investi dans la stratégie finpension Global 100.

1. additionner les dividendes versés :

| Date | Catégorie | Nom de l’actif | Dividende en CHF |

| 25.05.2021 | Dividende | CSIF (CH) Equity Switzerland Large Cap Blue ZB | 143.16 |

| 25.05.2021 | Dividende | CSIF (CH) III Equity World ex CH Blue – Pension Fund ZB | 59.66 |

| 25.05.2021 | Dividende | CSIF (CH) III Equity World ex CH Blue – Pension Fund ZBH | 59.19 |

| 25.05.2021 | Dividende | CSIF (CH) III Equity World ex CH Small Cap Blue – Pension Fund DB | 22.18 |

| 25.05.2021 | Dividende | CSIF (CH) Equity Switzerland Small & Mid Cap ZB | 30.23 |

| 25.05.2021 | Dividende | CSIF (CH) Equity Emerging Markets Blue DB | 29.15 |

| Total Dividendes | 343.57 |

2. extrapoler l’avance de l’impôt à la source à 100% :

343.57 * 100 / 35 = 981.63

3. par rapport au capital investi :

981.63 * 100 / 55’325.31 = 1.77 %

Copier le lienUn fonds peut être composé de différentes classes. Chaque classe est réservée à un groupe différent d’investisseurs. Par exemple, il existe des fonds qui ont des classes différentes pour les investisseurs privés et les investisseurs institutionnels.

Nous avons mené avec succès une campagne en votre nom

Grâce à notre initiative, à partir du 1er juin 2021, nous serons désormais la première fondation de prévoyance 3a à pouvoir investir dans des classes de fonds indiciels du Credit Suisse qui récupèrent également l’impôt à la source sur les titres du Japon. Auparavant, ces catégories de fonds étaient réservées aux fondations de prévoyance du deuxième pilier.

Toutefois, les descriptions de l’ancienne et de la nouvelle classe de fonds ne sont pas entièrement logiques à cet égard. Voyez par vous-même :

| Fonds | Classe de fonds précédente (non exempté de la retenue à la source) | Nouvelle classe de fonds à partir du 1er juin 2021 (sans retenue d’impôt) |

| CSIF (CH) I Equity Japan Blue | Plus ZB | Pension Fund ZB |

| CSIF (CH) I Equity Japan Blue | Plus ZBH | Pension Fund ZBH |

| CSIF (CH) III Equity World ex CH Blue | Pension Fund ZB | Pension Fund Plus ZB |

| CSIF (CH) III Equity World ex CH Blue | Pension Fund ZBH | Pension Fund Plus ZBH |

| CSIF (CH) Equity World ex CH ESG Blue | ZB | Pension Fund Plus ZB |

| CSIF (CH) Equity World ex CH ESG Blue | ZBH | Pension Fund Plus ZBH |

Changement des classes d’exemption de l’impôt à la source au Japon à compter du 1er juin 2021.

Lisez la suite pour voir comment éviter les retenues d’impôts est rentable.

Que signifient les autres désignations

Pendant que nous y sommes, nous allons vous montrer ce que signifient les autres désignations pertinentes utilisées par CS dans le nom du fonds :

– CSIF : Credit Suisse Index Fund

– (CH) : Domicile du fonds en Suisse

– Blue : La désignation “Blue” signifie que le fonds ne prête pas les titres détenus (pas de “security lending”)

– Z : Classe à frais zéro (le TER est généralement de 0,00 %)

– H : Les risques de change sont couverts en francs suisses

Copier le lienTrois actifs remplacés dans les stratégies à dominante investissements durables

De nouveaux fonds durables sont disponibles. Nous utilisons ces nouveaux fonds dans les stratégies standard avec une orientation de placement «durable» à partir du 31 août 2021. Nos stratégies durables seront ainsi encore plus durables.

| Fonds utilisés jusqu’à présent | Fonds nouvellement déployés |

|---|---|

| CSIF (CH) Bond Switzerland AAA-BBB Blue ZB | CSIF (CH) Bond Switzerland AAA-BBB ESG Blue ZB |

| CSIF (CH) Equity Switzerland Large Cap Blue ZB | CSIF (CH) Equity Switzerland Total Market ESG Blue ZB |

| CSIF (CH) Equity Switzerland Small & Mid Cap ZB |

D’autres instruments d’investissement à orientation ESG sont disponibles

En outre, nous avons mis à disposition d’autres fonds ESG pour tous ceux qui souhaitent adapter eux-mêmes leur stratégie. La stratégie standard peut être adaptée à tout moment et gratuitement en modifiant la stratégie et en sélectionnant l’orientation de placement «personnalisée».

| Nom de l’actif | ISIN | TER |

|---|---|---|

| CSIF (CH) I Equity Europe ex CH ESG Blue ZB | CH0507420005 | 0.06 % |

| CSIF (CH) I Equity Europe ex CH ESG Blue ZBH | CH0526615825 | 0.06 % |

| CSIF (CH) III Equity US ESG Blue – Pension Fund ZB | CH0397628709 | 0.03 % |

| CSIF (CH) III Equity US ESG Blue – Pension Fund ZBH | CH0397628717 | 0.02 % |

| CSIF (CH) I Equity Canada ESG Blue – Pension Fund ZB | CH0504896439 | 0.06 % |

| CSIF (CH) I Equity Japan ESG Blue – Pension Fund ZB | CH1102994071 | 0.03 % |

Que signifie ESG ?

Le Credit Suisse utilise le terme ESG pour les fonds qui répondent à des critères de durabilité. ESG est synonyme de :

- Environmental

- Social

- Governance

- Tous

- Ouvrir un portefeuille

- Transfert d‘argent

- Effectuer des versements

- Achat et vente de parts de fonds

- Economie d‘impôts

- Retirer le portefeuille

- Sécuritaire

- Divers