Le système suisse de prévoyance repose sur trois piliers. Il existe un régime de prévoyance de l’État, un régime de prévoyance professionnel et un régime de prévoyance privé. Dans cet article, nous expliquons comment fonctionnent les différents régimes de prévoyance, comment ils sont structurés et comment ils se complètent les uns les autres.

Le système des 3 piliers de la prévoyance suisse

Le 1er pilier : L’AVS – la prévoyance de l’État

L’AVS est un système par répartition. Les travailleurs financent les rentes avec leurs cotisations. Le 1er pilier a pour objectif de couvrir les besoins de subsistance pendant la vieillesse ou en cas de décès (rentes d’orphelins et de veuves). Si la rente AVS ne suffit pas à couvrir le minimum vital, des prestations complémentaires peuvent être demandées. Les prestations complémentaires sont financées conjointement par la Confédération et les cantons. Aucune cotisation salariale ne peut être prélevée pour financer des prestations complémentaires.

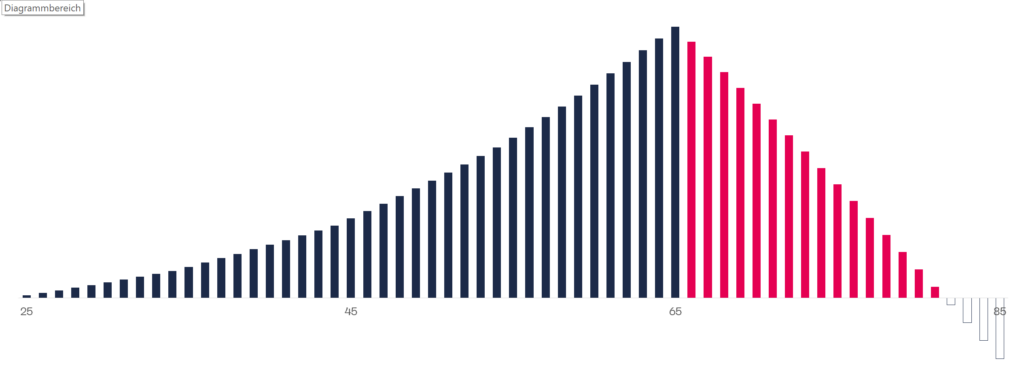

L’AVS est un système par répartition. Les travailleurs salariés financent les rentes avec leurs cotisations. La population active pourvoit aux besoins des retraités. Il est également connu sous le nom de contrat de génération : La génération qui apporte ses cotisations aujourd’hui dépend à l’avenir de la prochaine génération qui fera de même. Le contrat de génération étant une construction imaginaire, des discussions sont constamment déclenchées pour savoir si la prochaine génération sera encore en mesure de financer le nombre croissant de retraités.

Les employeurs et les employés financent conjointement les cotisations à l’AVS. Tous deux versent 4.2 % de leur salaire brut. En outre, il existe également des cotisations à l’assurance invalidité (AI) et aux allocations pour perte de gain (APG). L’AVS, l’AI et l’APG donnent ensemble une déduction salariale de 5.125 %. L’employeur transfère régulièrement les cotisations à la caisse de compensation cantonale, à la caisse de compensation de la branche ou à la caisse de compensation de l’association. Si vous avez des doutes sur la solvabilité de votre employeur, vous pouvez demander à la caisse de compensation si les cotisations ont été transférées.

Les cotisations AVS, AI et APG sont versées sur la totalité des revenus. Il n’y a pas de limite supérieure. Toutefois, les avantages sont limités. Dans le cas de la rente AVS, le montant minimum est de 1’225 francs et le maximum de 2’450 francs par mois pour les personnes seules. Les personnes mariées perçoivent une rente combinée comprise entre 2’450 et 3’675 francs par mois. La rente de vieillesse AVS doit être demandée. Si vous souhaitez connaître le montant de la rente, vous pouvez demander un calcul préalable à la caisse de compensation.

2ème pilier : LPP – la prévoyance professionnelle

LPP est l’abréviation de la loi sur la prévoyance professionnelle vieillesse, survivants et invalidité. La prévoyance professionnelle complète l’AVS. Ensemble, l’AVS et la caisse de retraite (LPP) doivent permettre à la personne assurée de conserver son niveau de vie habituel après la retraite (rente de 60 % du dernier salaire assuré).

La prévoyance professionnelle est basée sur la méthode de la couverture du capital. Chacun économise ses propres avoirs de retraite pendant sa vie active. Au moment de la retraite, les avoirs de retraite sont convertis en une pension à vie. Le taux de conversion est d’au moins 6.8 % pour la partie obligatoire. Un capital retraite de 100’000 francs donne droit à une rente annuelle de 6’800 francs*.

En raison de l’augmentation de l’espérance de vie, l’épargne vieillesse accumulée ne suffit plus à financer les rentes jusqu’à la fin de la vie. Les assurés actifs financent ce déficit. Leur épargne-retraite n’est pas créditée de la totalité du rendement obtenu. Une partie du rendement du capital de retraite sert à couvrir le déficit des rentes. Il y a une redistribution de la population active vers les retraités. Pour en savoir plus, lisez l’article sur les propositions actuelles de réforme du 2ème pilier.

* Au moins un quart de l’avoir de retraite peut être retiré sous forme de capital au moment de la retraite, ou plus si votre caisse de retraite le permet.

En Suisse, la plupart des PME sont affiliées à des institutions collectives ou communes. Les grandes entreprises comptant plusieurs centaines de employés ont parfois leur propre institution de prévoyance Dans les deux cas, la protection de la prévoyance est assurée par une fondation. La fondation définit le plan de prévoyance, le montant des cotisations et des prestations. Le plan de prévoyance doit être conforme aux directives légales. Les paramètres définis par la loi (par exemple les cotisations, les intérêts, le taux de conversion) doivent être compris comme des exigences minimales. Les institutions de prévoyance peuvent offrir des prestations plus élevées tant qu’elles restent raisonnables.

Le 3ème pilier : 3a – la prévoyance privée

La prévoyance sous la forme restreinte du 3ème pilier (3a) est volontaire. Vous décidez vous-même si vous souhaitez mettre en place un 3ème pilier en plus des 1er et 2ème piliers. Tous les deux ans, le Conseil fédéral détermine la contribution maximale que vous pouvez retirer et donc également déduire de votre facture fiscale.

Il existe de nombreux avantages en faveur de l’épargne volontaire avec le pilier 3a :

- Vous pouvez déduire les versements de votre revenu imposable.

- Vous ne devez pas payer d’impôt sur le revenu sur votre avoir 3a. et Cet avoir n’est pas non plus imposables comme élément de fortune.

- Vous pouvez décider vous-même du montant que vous souhaitez verser et de la manière dont vous voulez investir l’argent. Toutefois, si vous mettez en œuvre le 3ème pilier sous la forme d’une police d’assurance, vous pouvez être lié par les paiements annuels.

- Vous pouvez retirer l’argent du pilier 3a à l’avance si vous voulez acheter votre propre logement, devenir indépendant ou si vous émigrez.

Cela vaut la peine de commencer à constituer un 3ème pilier le plus tôt possible, surtout si vous investissez l’épargne du 3a dans des titres. Même s’il y aura certainement une ou deux crises économiques d’ici à votre retraite, vous pourrez passer au travers de celles-ci avec confiance grâce à unhorizon d’investissement à long terme, car l’expérience montre que les marchés boursiers se redressent après une crise.

Si vous souhaitez utiliser les fonds 3a pour acheter votre propre logement, il existe la mise en gage comme alternative. Vos avoirs 3a restent investis. De plus, contrairement à un versement en capital, vous n’avez pas à payer d’impôts.

Une distinction est faite entre le pilier 3a et le pilier 3b, qui fait référence à l’épargne libre. Les versements dans le 3b (par exemple sur un compte d’épargne) ne sont pas déductibles fiscalement.