Déclaration relative au crédit d‘impôt forfaitaire pour les retenues à la source sur les dividendes américains

Sur la base des données fournies par Blackrock – la société à l’origine des iShares – nous avons mis au point des rapports qui devraient vous permettre de récupérer plus que jamais la retenue à la source sur les dividendes américains.

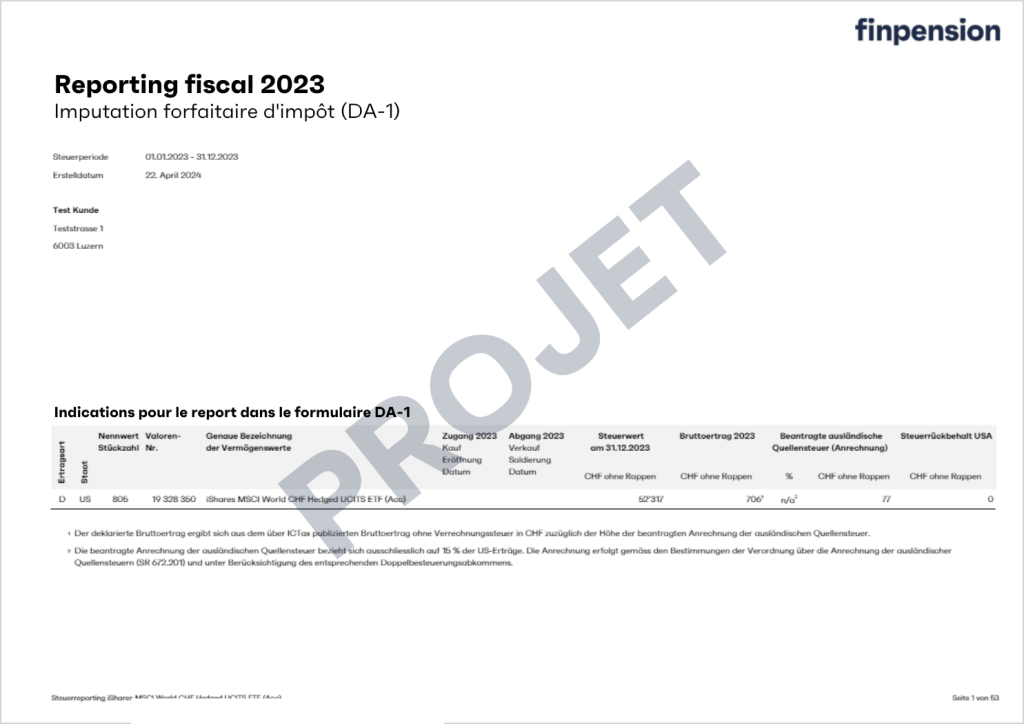

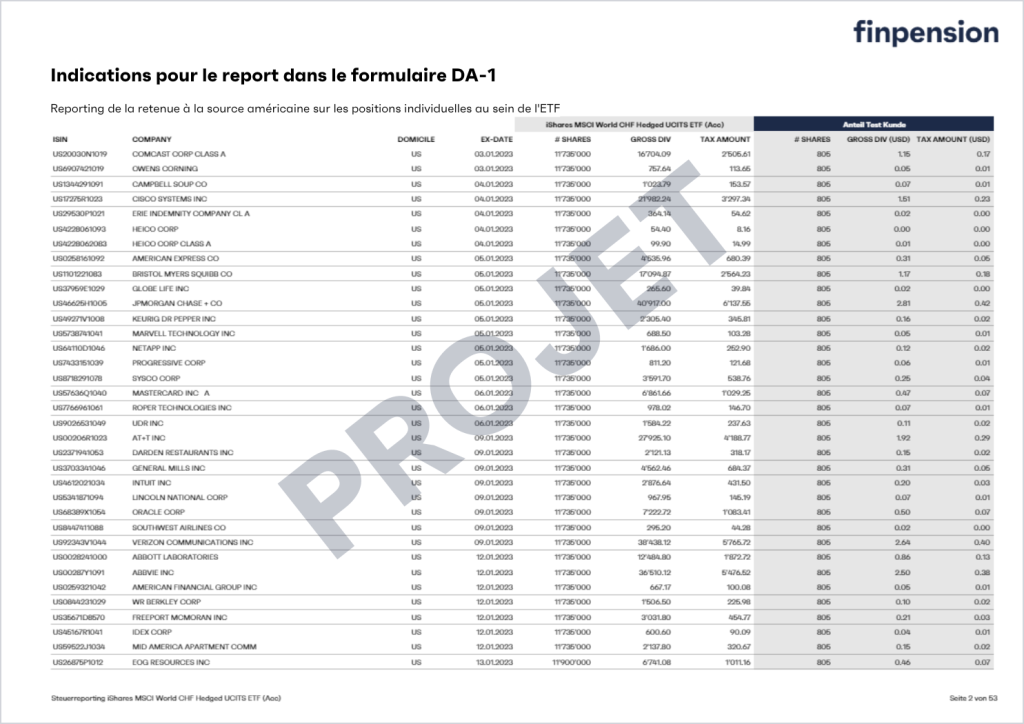

Au début de l’année 2025, nous fournirons pour la première fois à nos clients ce nouveau type de déclaration pour le crédit d’impôt forfaitaire pour les dividendes américains. Voici comment cela se présente :

- La page de synthèse contient toutes les informations relatives au transfert vers le formulaire DA-1.

- Tous les paiements de dividendes reçus par le(s) fonds au cours de la période fiscale concernée sont énumérés dans les pages suivantes. Ces informations permettent à l’administration fiscale de vérifier, le cas échéant, le crédit d’impôt forfaitaire demandé pour chaque élément individuel.

Nous aimerions proposer des rapports pour tous les fonds ayant une grande proportion d’investissements américains. Il s’agit des fonds suivants :

- iShares Core S&P 500 UCITS ETF (IE00B5BMR087)

- iShares S&P 500 CHF Hedged UCITS ETF (Acc) (IE00B88DZ566)

- iShares NASDAQ 100 UCITS ETF USD (Acc) (IE00B53SZB19)

- iShares MSCI USA ESG Enhanced UCITS ETF USD (IE00BHZPJ908)

- iShares S&P 500 Paris-Aligned Climate UCITS ETF USD (IE00BMXC7V63)

- iShares Developed Markets Property Yield UCITS ETF USD (Dist) (IE00B1FZS350)

Grâce à ce nouveau type de déclaration, vous devriez également pouvoir récupérer la retenue à la source de 15 % sur les titres américains, qui est normalement perdue même si le fonds est domicilié en Irlande. Avec un rendement en dividendes de 2 %, cela correspond à un avantage de performance de 0,30 % sur l’action américaine que vous détenez.

15 % de retenue à la source * 2 % de rendement du dividende = 0,30 % d’avantage de performance

(sur l’action américaine individuelle dans votre portefeuille à finpension)

Faites un travail de pionnier avec nous !

Le canton de Lucerne nous a fait savoir que le nouveau type de déclaration de finpension était accepté pour le crédit d’impôt forfaitaire. Nous sommes en contact avec d’autres autorités fiscales depuis un certain temps et nous nous efforçons également d’obtenir une décision favorable. Bien que ces décisions soient encore en suspens, nous fournirons à nos clients des déclarations pour l’année fiscale 2024 pour la première fois au début de l’année 2025.

Nous supposons que l’Administration fédérale des contributions se prononcera tôt ou tard sur cette question et qu’une pratique uniformisée sera alors également établie parmi les autorités fiscales cantonales. Si ce n’est pas encore le cas au printemps 2025, nous encouragerons néanmoins nos clients à utiliser la déclaration en annexe du formulaire DA-1 de la déclaration d’impôt 2024 et soulignerons ainsi l’urgence d’une décision uniforme.

Nous sommes convaincus que notre déclaration remplit toutes les conditions pour bénéficier du crédit d’impôt forfaitaire pour les retenues à la source sur les dividendes américains (voir notre évaluation juridique dans la dernière section de cette page) et qu’un rejet du crédit d’impôt forfaitaire avec notre déclaration par les autorités fiscales ne résisterait pas à une évaluation judiciaire. Néanmoins, nous ne pouvons offrir aucune garantie à cet égard.

Au moins 100 francs par année fiscale

Veuillez noter que le crédit d’impôt forfaitaire n’est possible que s’il s’élève à plus de 100 CHF pour l’année fiscale en question. Cependant, la question de savoir si vous atteignez 100 CHF peut également prendre en compte les crédits d’impôt forfaitaires provenant d’autres revenus de titres et pas seulement ceux provenant de la finpension. C’est pourquoi nous remettons également le rapport aux clients pour lesquels l’avoir fiscal forfaitaire pour la finpension est inférieur à 100 CHF.

Élimination de la retenue à la source sur les dividendes américains en deux étapes

Étape 1 : De 30 à 15 % grâce à la domiciliation du fonds en Irlande

Quiconque investit de l’argent sur les marchés boursiers ne peut pratiquement pas éviter les États-Unis. Les États-Unis représentent près de 65 % de l’indice mondial MSCI All Country. La question de savoir quels impôts les investisseurs suisses paient sur les revenus des titres américains est donc importante.

La réponse à cette question dépend essentiellement de la question de savoir si vous investissez directement dans des titres américains ou indirectement par l’intermédiaire d’un fonds domicilié en dehors des États-Unis. Bien qu’un investissement direct dans des fonds américains soit intéressant d’un point de vue fiscal et qu’il soit également possible par l’intermédiaire de bons courtiers, il n’est pas recommandé dans tous les cas, car il comporte d’autres risques fiscaux (mot-clé : droits de succession aux États-Unis).

C’est pourquoi les gestionnaires d’actifs suisses ne proposent généralement pas à leurs clients d’investir directement dans des titres américains. Même avec la solution d’investissement de finpension, le marché américain n’est pas représenté par des fonds américains, mais par des fonds domiciliés en Irlande. L’Irlande a conclu un accord de double imposition unique avec les États-Unis, qui réduit de 50 % la retenue à la source américaine sur les dividendes (de 30 % à 15 %).

Étape 2 : De 15 % à 0 % grâce à la nouvelle déclaration fiscale unique de finpension

Les 15 % restants de la retenue à la source sur les dividendes américains, qui ne peuvent être récupérés même par les fonds domiciliés en Irlande, peuvent être réclamés en Suisse par le biais du crédit d’impôt forfaitaire.

Le crédit d’impôt forfaitaire peut être utilisé pour réduire la dette fiscale, comme c’est le cas pour la récupération de l’impôt anticipé suisse. Toutefois, le crédit d’impôt forfaitaire doit être demandé au moyen d’un formulaire DA-1 distinct.

Et c’est là que commence le nœud du problème. Pour pouvoir bénéficier du crédit d’impôt forfaitaire, la partie non récupérable de la retenue à la source doit être indiquée pour chaque titre américain. Étant donné qu’un fonds peut rapidement investir dans plusieurs centaines de titres américains, il était jusqu’à présent pratiquement impossible pour les investisseurs privés de faire valoir les 15 % restants de la retenue à la source américaine.

Mais c’est précisément là que le nouveau rapport fiscal de finpension entre en jeu. Ce rapport dresse la liste des retenues à la source qui n’ont pas pu être récupérées par le fonds pour toutes les positions américaines détenues dans le fonds. Grâce au reporting fiscal de finpension, il est désormais possible, pour la première fois, de récupérer les 15 % restants.

Notre jugement juridique

Selon l’Ordonnance sur l’imputation des impôts étrangers à la source, un crédit d’impôt forfaitaire peut être appliqué pour les impôts à la source sur les revenus étrangers (Art. 2 para. 1). L’objectif du crédit d’impôt forfaitaire est d’éviter la double imposition des revenus dans deux pays (dans notre cas, aux États-Unis au moyen de l’impôt à la source et en Suisse au titre de l’impôt sur le revenu).

Prérequis :

- Les revenus pour lesquels un crédit d’impôt forfaitaire est demandé doivent être déclarés bruts (voir art. 3 al. 2 de l’Ordonnance).

- Les informations sur le montant de la retenue à la source prélevée sur les revenus étrangers doivent être mises à la disposition des autorités fiscales (voir l’article 17 de l’ordonnance et les articles 48 à 50 de la loi sur l’impôt sur le revenu).

«Regardez à travers»

Bien que le fonds soit en fait le bénéficiaire des dividendes américains, les revenus des placements collectifs de capitaux suisses sont attribués à l’investisseur individuel au prorata, conformément à l’article 10, paragraphe 2, de la loi fédérale sur l’impôt direct. Dans ce contexte, les autorités fiscales parlent de fonds transparents. En anglais, on parlerait de “look through”. En d’autres termes, d’un point de vue fiscal, on regarde à travers le fonds comme s’il n’existait pas. Cette approche s’explique par le fait que le fonds lui-même n’est pas une entité imposable, c’est-à-dire qu’il n’est pas soumis à l’impôt sur le revenu et sur la fortune, ce qui est évidemment logique, car sinon le revenu serait imposé deux fois (une fois par le fonds et une fois par l’investisseur).

Selon la circulaire no. 25 sur l’imposition des placements collectifs de capitaux et de leurs investisseurs, les placements collectifs de capitaux étrangers sont également traités fiscalement comme des placements collectifs de capitaux suisses sous certaines conditions (voir page 16). Les fonds utilisés par finpension remplissent ces conditions.