Au fond, chacun doit répondre à cette question par lui-même. Toutefois, cet article peut vous aider à prendre une décision. Il montre quand il peut être intéressant d’investir dans des titres et ce qu’il faut prendre en compte lors du placement des actifs de retraite.

Un horizon d’investissement à long terme ouvre des possibilités de rendement

Un horizon de placement à long terme est la clé de voûte de l’investissement. La raison est relativement simple. Si l’on dispose d’un temps limité pour investir et que l’on a besoin de l’argent rapidement, il peut être facile d’être pris à contre-pied et de devoir vendre les investissements à perte au mauvais moment.

Toutefois, si vous avez un horizon de placement à long terme, ce qui est souvent le cas dans le domaine de la prévoyance, une perte est moins probable. D’une part, en cas de crise, vous avez le temps d’attendre que les prix se redressent. D’autre part, les rendements annuels tels que les dividendes et les intérêts contribuent à aplanir plus rapidement les difficultés.

Les rendements permettent de sortir plus rapidement des creux

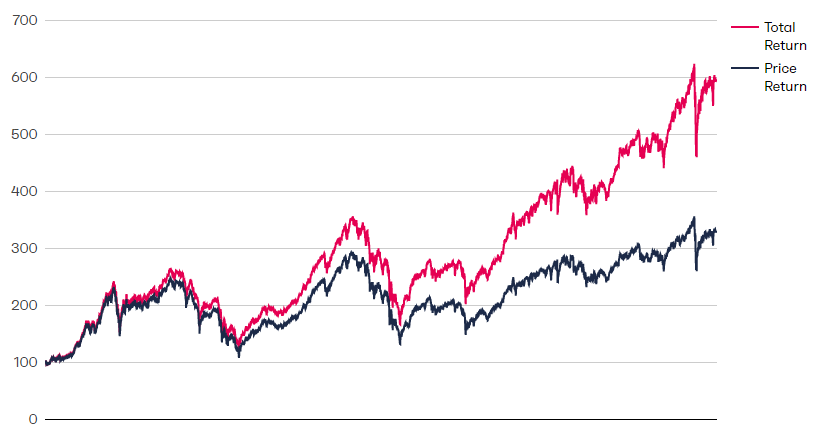

Dans le tableau ci-dessous, vous pouvez voir deux courbes. Toutes deux montrent l’évolution du cours des actions depuis 1996 pour les entreprises cotées à la bourse suisse (Swiss Performance Index SPI) :

- Ligne rouge : Total Return (évolution des prix, y compris les dividendes)

- Ligne bleue : Price Return (évolution des prix sans dividendes)

Indice de performance suisse du 3.1.1996 au 14.12.2020 (début : 100)

Le pic avant la crise financière a été atteint le 1er juin 2007. Ce pic a été atteint à nouveau par le rendement total pour la première fois le 15 mai 2013. Le retour sur prix a pris beaucoup plus de temps. Il n’a atteint son apogée que quatre ans plus tard.

| Pic de la crise financière | Retour au plus haut | Temps de récupération | |

| Total return | 1. juin 2007 | 15. mai 2013 | env. 6 ans |

| Price return | 1. juin 2007 | 2. octobre 2017 | env. 10 ans |

Remarque : l’indice d’actions suisses le plus connu, le SMI, est un indice de prix et ne tient pas compte des paiements de dividendes. La prudence est donc de mise dans son interprétation. Sinon, vous pouvez rapidement avoir l’impression que vous n’avez rien gagné du tout sur une longue période.

Le revenu constitue un coussin en constante augmentation qui peut amortir les éventuelles pertes de prix

Un autre avantage d’un horizon d’investissement à long terme est l’amortissement croissant des revenus (paiements de dividendes réinvestis). Le coussin qu’un investissement dans le SPI a pu constituer au cours des 25 dernières années grâce aux seuls revenus est très important. Il atteindra environ 45 % d’ici à la fin de 2020. En d’autres termes : après 25 ans, vous pourriez accepter une moins-value allant jusqu’à 45 % sans tomber dans le rouge ni gratter les éventuelles plus-value.

Amortissement = SPI Total Return – SPI Price Return par rapport au SPI Total Return :

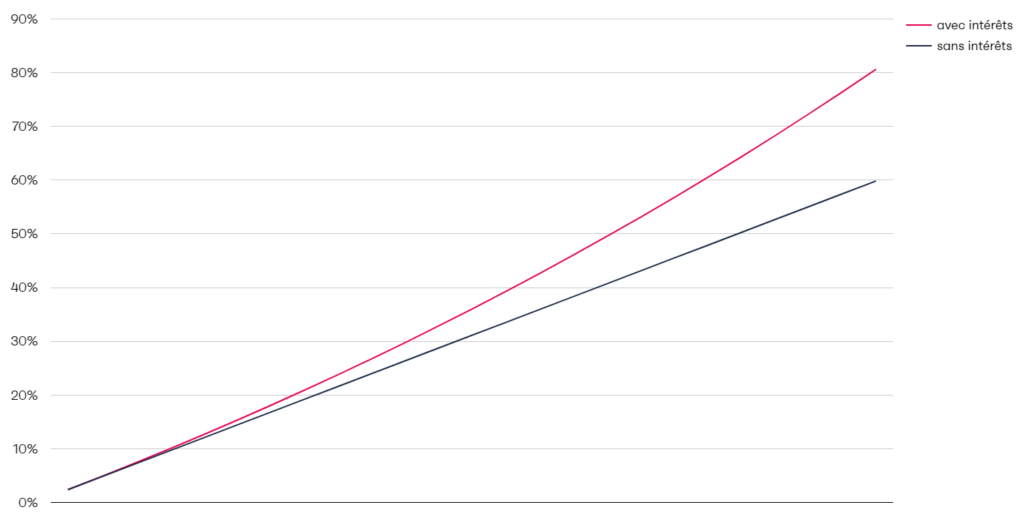

Enfin, l’effet des intérêts composés augmente encore le rendement

Pour conclure ce chapitre, nous voudrions montrer la différence entre le réinvestissement des revenus et donc le fait de bénéficier de l’effet des intérêts composés et le fait de ne pas réinvestir les revenus. L’effet est considérable. Avec un rendement annuel moyen de 2,39 %, le rendement supplémentaire grâce à l’effet des intérêts composés s’élève à un bon 20 % sur les 25 ans.

Comparaison du rendement avec ou sans intérêts composés pour un rendement annualisé de 2,39 % sur 25 ans

D’un point de vue fiscal, il est préférable d’adopter une stratégie axée sur les revenus dans le domaine de la prévoyance

Les revenus générés par les avoirs de retraite sont exonérés d’impôt. C’est pourquoi il est intéressant d’implémenter une stratégie axée sur le revenu avec des actions, des biens immobiliers et des obligations.

L’or ou les crypto monnaies telles que le Bitcoin sont moins optimales dans le cadre de la prévoyance. Étant donné que les avoirs de prévoyance doivent être imposés au moment de leur retrait, vous payez également l’impôt sur les éventuels gains en capital réalisés. Ceci est en totale contradiction avec les investissements dans le cadre de la fortune privée dont les gains en capital ne sont pas imposés. Il est donc préférable de conserver l’or ou les crypto monnaies dans votre fortune privée.

| Objectif principal | Revenu (dividendes et intérêts) | Gain en capital |

| Fortune de prévoyance | Intéressant, car les revenus dans la fortune de prévoyance sont exonérés d’impôts. | |

| Fortune privée | Intéressant car les gains en capital dans la fortune privée sont exonérés d’impôts. |

Le recouvrement des retenues à la source est indispensable

Si vous adoptez une stratégie axée sur les revenus dans la planification de votre retraite, vous toucherez inévitablement des dividendes et des intérêts. Souvent, ces revenus sont réinvestis dans le fonds, ce que l’on appelle aussi le réinvestissement.

En règle générale, l’impôt est déduit sur ces revenus. En Suisse, cela s’appelle l’impôt anticipé. Vous pouvez récupérer cet impôt anticipé si vous déclarez les revenus des titres dans votre déclaration d’impôt.

Au niveau international, on parle de retenue à la source, qui est déduite sur les dividendes et les intérêts. Si vous investissez dans des fonds qui ne récupèrent pas les retenues à la source étrangères, vous perdez jusqu’à un demi pour cent de rendement par an. C’est pourquoi il est important d’utiliser dans votre régime de retraite des fonds qui récupèrent les retenues d’impôt à la source étrangères.

La possibilité de transférer les placements dans le patrimoine privé n’est pas un gage de qualité

Le fait qu’un fonds puisse être transféré dans des actifs privés au moment de la retraite est souvent considéré comme un avantage important. Toutefois, cet avantage ne doit pas être surestimé. En effet, si un fonds peut être détenu dans des actifs privés, cela signifie également qu’il n’est pas optimisé à des fins de prévoyance et qu’il récupère moins de retenue à la source. Il est donc préférable de changer de fonds une fois à la retraite que de renoncer à une partie des dividendes et des intérêts année après année.

Ce qui est également important, ce sont les coûts qui peuvent être engagés avec les avoirs de prévoyance. Nous avons abordé ce sujet dans l’article lié.