Qu’est-ce qu’un compte de libre passage et quand en avez-vous besoin ? Qu’est-ce que la prestation de libre passage ? Quelles sont les règles pour le retrait d’un compte de libre passage – devez-vous alors payer des impôts ? Dans cet article, nous répondons à toutes vos questions sur le compte de libre passage LPP en détail.

Table de contenu

Compte de libre passage : c’est quoi ?

La raison la plus courante pour ouvrir un compte de libre passage est l’absence temporaire d’emploi. Dans ce cas, vous quittez automatiquement votre ancienne caisse de pension et avez droit à une prestation de sortie – c’est-à-dire à votre avoir accumulé. Étant donné que vous n’êtes affilié(e) à aucune nouvelle caisse de pension, cet avoir doit être « stationné » quelque part.

Le solde reste là jusqu’à ce que vous rejoigniez un autre caisse de pension. Contrairement à la caisse de pension, un compte de libre passage n’offre aucune protection contre les risques de décès ou d’invalidité.

Ce compte ne peut être ouvert qu’en cas de survenance d’un cas de libre passage. Nous expliquons ce concept plus en détail dans la section suivante.

Quand avez-vous besoin d’un compte de libre passage ?

En termes techniques, on parle d’un cas de libre passage. Dès qu’un tel cas se présente, vous décidez de ce qu’il adviendra de votre avoir de caisse de pension. C’est pourquoi on utilise le terme « libre passage ». Vous avez la liberté de choisir non seulement le prestataire, mais également la manière dont votre argent sera stationné : compte, dépôt ou police d’assurance.

Tous les cas de libre passage liés à la caisse de pension

- Interruption de carrière : Vous êtes temporairement sans emploi (tour du monde, chômage, formation continue, congé parental, etc.).

- Départ à l’étranger : Vous quittez la Suisse et renoncez à retirer votre avoir ou travaillez temporairement à l’étranger.

- Revenu en dessous du seuil d’entrée LPP : Vous avez réduit votre taux d’activité et votre revenu est désormais inférieur au seuil d’entrée prévu par la LPP.

- Indépendance : Vous vous mettez à votre compte et choisissez de ne pas retirer votre prestation de libre passage.

- Partage en cas de divorce : Vous avez divorcé et reçu une partie de l’avoir de la caisse de pension de votre ex-conjoint(e). (Si vous n’êtes affilié(e) à aucune caisse de pension, cet avoir sera transféré sur un compte de libre passage.)

Est-ce que je dois transférer mon libre passage lorsque j’ai un nouvel emploi ?

Si vous commencez un nouvel emploi en Suisse et que vous rejoigniez à une caisse de pension, vous devez généralement y verser votre prestation en libre passage, dans la limite des plafonds réglementaires.

Combien de comptes de libre passage peut-on avoir ?

La loi ne limite pas le nombre de comptes de libre passage que vous pouvez détenir. Théoriquement, vous pouvez donc avoir un nombre illimité de comptes simultanément. Cependant, lors du versement de votre avoir de caisse de pension, il est possible de le répartir sur un maximum de deux comptes seulement.

Comment ouvrir deux comptes de libre passage en même temps ?

Si vous quittez votre caisse de pension, vous pouvez demander à votre ancienne institution de prévoyance de transférer votre prestation de libre passage sur deux fondations de libre passage distinctes. Ce processus est appelé le « splitting ».

Le splitting a plusieurs avantages :

- Vous aurez plus de flexibilité pour investir vos actifs de libre passage. Vous pouvez déposer une partie des fonds dans un compte en cash et investir l’autre partie en titres.

- Lorsque vous rejoigniez une nouvelle caisse de pension, vous avez la possibilité de maintenir l’un des deux comptes en libre passage. Vous pouvez ainsi gérer vous-même les actifs de ce compte. Vous serez donc moins affecté par les effets de redistribution associés au 2e pilier.

- Disposer de deux comptes vous permet de retirer vos actifs de prévoyance sur des années différentes, ce qui peut vous permettre de réduire votre charge fiscale.

Avec finpension, le splitting est particulièrement simple et pratique. Vous trouverez plus d’informations sur le splitting et ses avantages dans notre article : « Comment fractionner son capital de prévoyance ».

Quelles sont les offres de libre passage disponibles ?

En Suisse, vous avez plusieurs options pour déposer vos avoirs de libre passage :

- Banques : par exemple UBS, Raiffeisen ou Zürcher Kantonalbank.

- Assurances : par exemple SwissLife, Baloise.

- Prestataires numériques : par exemple VIAC, frankly ou finpension.

Compte de libre passage auprès des banques

Les taux d’intérêt des comptes de libre passage sont généralement inférieurs à ceux des comptes 3a. La raison ? Les avoirs sur un compte de libre passage sont souvent déposés temporairement. Par conséquent, les banques s’intéressent moins à ces fonds, même si les montants en libre passage peuvent être plus élevés que ceux de la 3e pilier.

Il est donc judicieux de comparer les taux d’intérêt et les frais des comptes de libre passage. Certaines banques facturent également des frais de gestion ou de clôture, qu’il faut prendre en compte dans votre comparaison.

Vous trouverez ci-dessous un extrait de notre comparatif des taux d’intérêt des comptes de libre passage :

| Janvier 2026 | Frais de tenue de compte p.a. | Frais de retrait EPL | Frais de clôture | |

|---|---|---|---|---|

| Hypo Vorarlberg (Suisse) | 0.5 % | – | 400.00 | 25.00 |

| Caisse d’Epargne d’Aubonne | 0.5 % | 36.00 | n.a. | n.a. |

| Caisse d’Epargne de Cossonay | 0.4 % | – | 400.00 | 25.00 |

Police de libre passage auprès des assurances

Avec votre capital de libre passage, vous pouvez souscrire une police d’assurance offrant une couverture en cas de décès ou d’invalidité. Cependant, cette protection n’est pas gratuite. Vous payez une prime qui inclut les frais d’assurance.

Notre recommandation : Séparez épargne et assurance. Ces offres manquent souvent de transparence et sont relativement coûteuses. Il est donc préférable de couvrir vos besoins en assurance séparément de vos avoirs de libre passage.

Prestataires numériques

Les prestataires numériques de comptes de libre passage se distinguent par la simplicité de l’ouverture, bien plus rapide que dans une banque traditionnelle. En quelques minutes, vous pouvez finaliser l’ouverture de votre compte en ligne. Parmi les meilleurs prestataires numériques figurent VIAC, frankly et finpension.

| Prestataire | Taux d’intérêt* | Frais de gestion | Taux net |

|---|---|---|---|

| VIAC | 0.05 % | Aucun | 0.05 % |

| Frankly | 0.01 % | Aucun | 0.01 % |

| finpension | 0.00 % | 0.49 % | -0.49 % |

Chez finpension, vous pouvez facilement choisir entre deux options :

- Déposer vos avoirs sur un compte classique.

- Investir votre capital dans des titres.

Cette flexibilité rend l’enregistrement chez finpension particulièrement simple et rapide.

Investir son prestation de libre passage dans des fonds

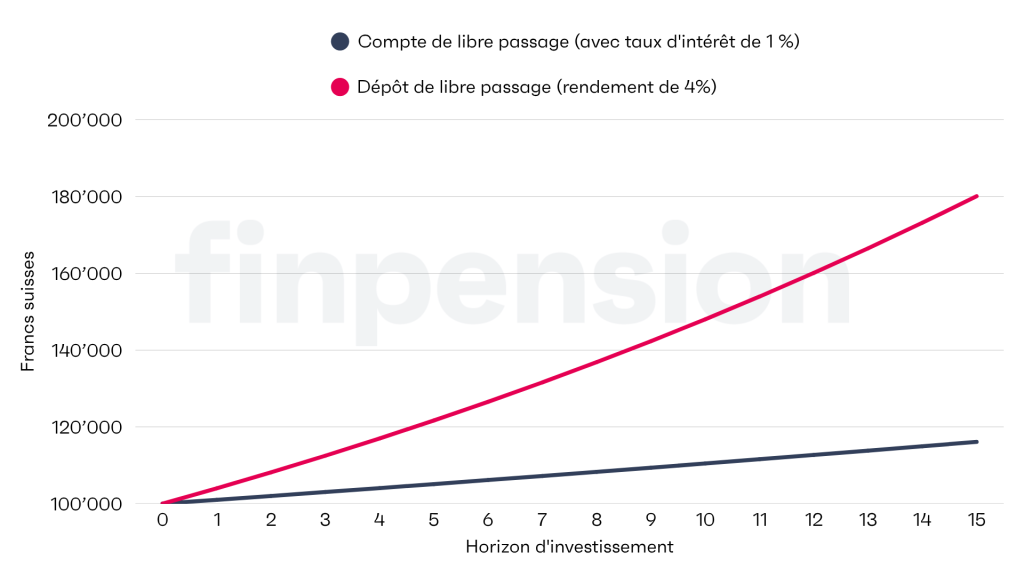

Prévoyez-vous de conserver vos avoirs de libre passage à long terme ? Dans ce cas, il peut être judicieux d’investir son prestation de dans des titres. Le graphique ci-dessous illustre l’effet des intérêts composés sur la fortune au cours d’une période de 15 ans. En investissant en titres avec un rendement annuel de 4 %, vous pourriez presque doubler votre fortune.

Quelle solution est faite pour vous ?

Le choix de votre solution de libre passage dépend de vos besoins et objectifs personnels :

- Sécurité et stabilité, horizon court : Vous ne souhaitez ou ne pouvez pas prendre de risques, par exemple en raison d’une durée de placement courte ? Dans ce cas, un compte de libre passage classique est fait pour vous. Comparez les taux d’intérêt et les frais des différents prestataires. Assurez-vous également que l’ouverture du compte soit simple et réalisable en ligne.

- Rendement accru, horizon long : Vous êtes prêt à investir vos avoirs de libre passage sur le long terme et à prendre certains risques ? Alors, un dépôt de libre passage est une excellente option pour viser des rendements plus élevés qu’un simple compte de libre passage.

Compte ou portefeuille : différences illustrées

| Compte de libre passage | Dépôt de libre passage | |

| Forme d’investissement | Compte avec intérêts, en espèces | Investissement en titres |

| Retrait des actifs | Retrait en capital, pas d’option de rente | Retrait en capital, pas d’option de rente |

| Risque | Faible | Selon la stratégie choisie, risque élevé Possibilité de fluctuations des prix |

| Avantages fiscaux | Aucune taxe sur la fortune Les intérêts sont exonérés d’impôt | Aucune taxe sur la fortune Les dividendes et les intérêts sont exonérés d’impôt |

| Faillite du fournisseur | Le cash entre dans la deuxième catégorie du bilan en faillite L’assurance-dépôt est de CHF 100 000 | Les titres sont considérés comme des actifs spéciaux et sont entièrement émis à votre nom. Ils sont hors de la masse en faillite |

Raisons d’investir votre prestation de libre passage avec finpension

Les banques appliquent souvent des frais récurrents élevés, dépassant 1 % pour les fonds de prévoyance. Ainsi, les fournisseurs digitaux représentent une alternative avantageuse.

finpension s’est imposé comme un fournisseur économique pour les solutions d’investissement liées au compte de libre passage. Voici les avantages qui vous convaincront :

- Si vous souhaitez diviser votre avoir de caisse de pension (splitting), vous pouvez gérer les deux comptes via une seule application.

- Investir jusqu’à 100 % en actions : avec finpension, vous bénéficiez d’une grande flexibilité. En comparaison, Frankly limite la part en actions à 75 %, et VIAC différencie entre l’obligatoire (max. 80 % d’actions) et le surobligatoire (max. 100 %).

- Solution d’investissement pour le patrimoine libre dès 2024 : finpension propose également une solution pour les avoirs non liés à la prévoyance. Cela permet de transférer vos avoirs de libre passage dans un patrimoine libre au moment de votre retraite.

Quand pouvez-vous retirer le compte de libre passage ?

En règle générale, le 2ème pilier libre passage ne peut être liquidé qu’au moment de la retraite. Cependant, il existe des exceptions où vous pouvez accéder à vos avoirs avant cette échéance :

- Acquisition d’un logement à usage propre (EPL) : Pour financer l’achat de votre résidence principale.

- Indépendance : Si vous vous lancez comme indépendant, avec reconnaissance par la caisse de compensation.

- Départ à l’étranger : En cas de déménagement hors de Suisse.

Une alternative à l’EPL consiste à mettre en gage vos avoirs. Cela peut être intéressant si vous avez investi vos fonds dans des titres et souhaitez qu’ils restent investis.

Le retrait du libre passage est-il imposable ?

Oui, toute personne retirant de l’argent de la libre passage doit s’acquitter de l’impôt sur le retrait perçu. Plus de détails sur le calcul et les taux d’imposition sont disponibles dans notre article dédié.

Avantages fiscaux des comptes de libre passage

Les sommes placées dans des comptes de libre passage ne sont pas soumises à l’impôt sur la fortune tant qu’elles n’ont pas été retirées. De plus, les revenus générés par ces actifs, tels que les dividendes et les intérêts, sont exonérés d’impôt et ne doivent pas être déclarés dans la déclaration d’impôt.

Qui hérite du 2ème pilier libre passage en cas de décès ?

Contrairement à une idée répandue, le 2ème pilier libre passage ne fait pas partie de la succession de la personne décédée. Il est réparti séparément du patrimoine successoral.

Ces fonds sont principalement destinés aux personnes financièrement dépendantes du défunt. Les modalités exactes de répartition des avoirs sont expliquées dans notre article sur le 2ème pilier libre passage en cas de décès.