2025 können Sie maximal CHF 7'258 in die Säule 3a einzahlen, ohne Pensionskasse liegt der Maximalbeitrag bei CHF 36’288. Möchten Sie möglichst viel aus Ihrer Einzahlung in die Säule 3a holen, dann haben wir ein paar Tipps für Sie:

- Basics zur Säule 3a

- Do’s and Don’ts der Säule 3a

- Eigenarten der Säule 3a

- Säule 3a oder 3b: Was ist besser?

- Häufige Fragen zur Säule 3a

1. Basics zur Säule 3a

Steuern sparen mit der 3. Säule

Die Säule 3a wird staatlich gefördert. Einzahlungen in die Säule 3a können in der Steuererklärung vom steuerbaren Einkommen abgezogen werden. Daraus resultiert eine beträchtliche Steuerersparnis von bis zu 48 %. Und obwohl beim Bezug eine Steuer anfällt, resultiert unter dem Strich trotzdem eine Steuerersparnis.

Wer kann in die Säule 3a einzahlen?

Grundsätzlich können nur die Personen in die Säule 3a einzahlen, die über ein AHV-pflichtiges Erwerbseinkommen verfügen. Nur Sie können die Einzahlung vom steuerbaren Einkommen absetzen. Es gibt aber auch viele Ausnahmen und Spezialfälle, welche wir im verlinkten Beitrag zusammengefasst haben. Wichtig: Es gibt kein Mindesteinkommen für die Einzahlung in die Säule 3a. Bei sehr kleinen Einkommen stellt sich allerdings die Frage, ob es sich wirklich lohnt. Mehr dazu weiter unten.

Wann ist ein Bezug möglich?

Grundsätzlich kann die 3. Säule erst fünf Jahre vor der ordentlichen Pensionierung bezogen werden. In bestimmten Fällen kann Sie jedoch schon früher bezogen werden. Der Gesetzgeber sieht folgende Möglichkeiten für einen Vorbezug der 3a-Guthaben vor:

- Start einer selbstständigen Erwerbstätigkeit.

- Kauf eines selbstbewohnten Wohneigentums (WEF-Vorbezug) oder Amortisation einer entsprechenden Hypothek sowie Beteiligung an einer Wohnbaugenossenschaft. Tipp: Als Alternative für den WEF-Vorbezug bietet sich die Verpfändung an, dann können die Gelder investiert bleiben. Zudem fällt keine Kapitalbezugssteuer an.

- Auswanderung aus der Schweiz.

Prädestiniert zum Anlegen in Wertschriften

Da Einzahlungen in die dritte Säule grundsätzlich bis zur Pensionierung in der Vorsorge gebunden sind, verfügen 3a-Gelder über einen langen Anlagehorizont. Ein langer Anlagehorizont erlaubt es, mehr Risiken zu nehmen und das Geld in Wertschriften zu investieren. Eine Anlage der Säule 3a in Wertschriften drängt sich auch deshalb auf, weil man auf 3a-Konti kaum mehr Zinsen bekommt.

Die dritte Säule: Freiwillig aber notwendig

Die dritte Säule ergänzt die ersten beiden Säulen und ist freiwillig. Berücksichtigt man jedoch die zunehmenden Schwierigkeiten in der ersten und zweiten Säule, die Renten zu finanzieren, dann wird eine private Vorsorge mit der dritten Säule zunehmend zur Pflicht, will man auf den gewohnten Lebensstandard im Alter nicht verzichten müssen.

Unterschied Säule 3a und 3b

Die Säule 3b hat nur im weiteren Sinne etwas mit der Vorsorge zu tun. Sie bezeichnet das freie Sparen. Einzahlungen in die Säule 3a sind im Gegensatz zur Säule 3b nicht steuerlich absetzbar.

2. Do’s and Don’ts der Säule 3a

Bank statt Versicherung

Schliessen Sie keine 3a-Versicherung ab. Ein allfälliger Versicherungsbedarf kann in der Regel auch ausserhalb der 3. Säule versichert werden. Mit einer Bank- oder Fondslösung bleiben Sie mit der Säule 3a viel flexibler, können problemlos weitere Konti eröffnen, diese bei Bedarf und ohne grosse Kosten zu einem anderen Anbieter transferieren und schliesslich gestaffelt beziehen. All das und mehr ist mit einer Versicherung nicht oder nur sehr eingeschränkt möglich.

Nicht einzahlen, wenn man wenig verdient

Eine Einzahlung in die 3. Säule lohnt sich dann am meisten, wenn Sie voll verdienen. Dann sparen Sie am meisten Steuern. Falls Sie in einem Jahr wenig oder gar nichts verdienen, sollten Sie nicht in die Säule 3a einzahlen. Vermutlich zahlen Sie dann ohnehin wenig Steuern, weil sie wenig gearbeitet haben. Sie profitieren also nur sehr wenig vom Steuerabzug.

Dieser Punkt ist wichtig, weil Sie beim Bezug der einbezahlten Beträge immer eine reduzierte Steuer bezahlen müssen, unabhängig davon, wie viel Sie bei der Einzahlung gespart haben. Wenn Sie nur dann einzahlen, wenn Sie mit einer Einzahlung auch wirklich Steuern sparen können, holen Sie am meisten aus Ihrer Säule 3a.

Mehrere 3a-Konti bzw. -Depots parallel aufbauen

Beim Bezug von Vorsorgegelder bezahlen Sie eine reduzierte Steuer, die ähnlich wie bei der Einkommenssteuer progressiv ist. Das heisst, die Steuer ist bei höheren Beträgen nicht nur in Franken und Rappen höher, sondern auch prozentual.

Da sämtliche Kapitalleistungen aus der 2. und 3. Säule im selben Jahr zusammengezählt werden, empfiehlt es sich, Vorsorgegelder gestaffelt über mehrere Jahre zu beziehen.

Damit Sie Vorsorgegelder gestaffelt beziehen können, müssen Sie allerdings bereits jetzt damit beginnen, mehrere 3a-Konti bzw. -Depots aufzubauen. 3a-Konti können nicht nachträglich aufgeteilt werden. Sie können nur «en bloc» bezogen werden.

Früh mit der Säule 3a beginnen

Je früher Sie mit der 3. Säule beginnen, umso mehr profitieren Sie. Einmal unterlassene Einzahlungen können Sie nicht nachholen. Das ist deshalb relevant, da Sie mit der 3. Säule nicht nur bei der Einzahlung Steuern sparen können, sondern auch während der gesamten Zeit bis zum Bezug.

Das liegt daran, da Sie auf dem Vorsorgevermögen keine Vermögenssteuer bezahlen müssen. Da Sie das Vorsorgevermögen in der Steuererklärung nicht deklarieren müssen, sind auch die Erträge steuerfrei. Wenn Sie früh mit der Säule 3a beginnen, kann sich der Zinseszins-Effekt stärker entfalten.

Säule 3a in Wertschriften anlegen

Im Gegensatz zum freien Vermögen, bleibt die 3. Säule langfristig gebunden. Nur in wenigen Ausnahmefällen kann das Geld vor der Pensionierung bezogen werden. Der Anlagehorizont ist deshalb für viele 3a-Sparer ausserordentlich lang.

Weil dem so ist, können 3a-Gelder in Wertschriften investiert werden. Selbst tiefgreifende Krisen können unbeschadet überwunden werden. Langfristig winkt mit Wertschriften eine deutlich höhere Rendite als auf 3a-Konti, die kaum mehr Zins abwerfen.

Zinsen und Gebühren vergleichen

Die Zinsen und Gebühren von 3a-Lösungen unterscheiden sich sehr stark. Das liegt daran, weil sehr viele Kundinnen und Kunden von etablierten Anbietern keine Vergleiche anstellen und nicht zu einem günstigeren Anbieter wechseln. So lohnt es sich für Banken und Versicherungen nach wie vor, überteuerte Produkte anzubieten, die eigentlich viel günstiger zu haben wären. Machen Sie es besser, und schauen Sie zuerst, mit welchem Anbieter Sie am meisten profitieren können.

Pensionskasse statt 3. Säule beziehen

Falls Sie für den Haus- oder Wohnungskauf zu wenig freie Mittel haben, können Sie Geld aus der Vorsorge beziehen. Dabei stellt sich die Frage, was mehr Sinn macht, die Pensionskasse oder die 3. Säule zu beziehen?

Verpfänden statt beziehen

Wenn Sie Ihre 3. Säule in Fonds investiert haben, ist es interessant, die 3. Säule zu verpfänden, anstatt zu beziehen. Langfristig bezahlen Sie vermutlich deutlich weniger Hypothekarzins, als Sie als Rendite erwirtschaften können.

Über das ordentliche Rentenalter hinaus einzahlen

Wenn Sie über das ordentliche Rentenalter hinaus erwerbstätig sind, kann es interessant sein, weiterhin in die Säule 3a einzuzahlen. Die 3. Säule kann um bis zu fünf Jahre über das ordentliche Rentenalter hinaus weitergeführt werden. Haben Sie Ihre 3a-Gelder in Fonds investiert, können Sie so den Anlagehorizont um bis zu fünf Jahre erweitern.

Säule 3a vor der Pensionskasse beziehen

Achten Sie darauf, dass Sie die 3. Säule nicht im selben Jahr wie die Pensionskasse beziehen. Wir haben zum gestaffelten Bezug ein Modell entworfen, das eine optimale Bezugsstaffelung aufzeigt.

3. Eigenarten der Säule 3a

3a-Konti funktionieren anders als normale Sparkonti. In diesem Abschnitt gehen wir auf die Eigenheiten der Säule 3a ein.

Eine Eigenheit vorweg. Viele Anbieter von 3a-Konti und -depots erlauben eine maximale Anzahl Konti pro Vorsorgenehmer, zum Beispiel fünf. Das liegt jedoch nicht daran, dass dies so gesetzlich geregelt ist, sondern daran, dass die Anbieter den administrativen Aufwand im Zaum halten wollen und mehr als fünf Konti auch hinsichtlich eines gestaffelten Bezugs wenig Sinn machen.

Eine Auszahlung vor der Pensionierung ist nur in Ausnahmefällen möglich

Einzahlungen in die Säule 3a sind reserviert fürs Alter. Nur in wenigen Ausnahmefällen kann das Geld vor der Pensionierung bezogen werden, so zum Beispiel, wenn man ein Eigenheim kaufen will, sich selbstständig macht oder auswandert.

Überträge von Teilbeträgen von einem 3a-Konto auf ein anderes sind nicht möglich

Im Gegensatz zum freien Sparen ist es bei 3a-Konti nicht möglich, x-beliebige Beträge von einem 3a-Konto auf ein anderes 3a-Konto zu überweisen. 3a-Guthaben können immer nur «en bloc» verschoben werden. Wenn man den Anbieter wechseln möchte, wird immer das gesamte Kontoguthaben transferiert. Bei mehreren 3a-Konti kann allerdings jedes für sich transferiert werden.

Auch eine Auszahlung ist nur als Gesamtes möglich

Auch eine Auszahlung eines 3a-Kontos ist nur «en bloc» möglich. Will man verhindern, dass man im Alter das gesamte Guthaben in der 3. Säule auf einen Schlag beziehen muss, muss man mehrere 3a-Konten aufbauen. Das erst ermöglicht einen gestaffelten Bezug, der aus steuerlicher Sicht sehr interessant sein kann.

Eine Ausnahme bildet der Vorbezug für Wohneigentum. Wird das Geld für ein Eigenheim eingesetzt, kann man selbst bestimmen, wie viel man von einem 3a-Konto beziehen möchte. Man muss sich nicht das gesamte Kontoguthaben auszahlen lassen. Da aber die Vorsorgeeinrichtungen pauschale Gebühren für jeden Vorbezug verlangen, lohnt es sich in der Regel trotzdem nicht, sehr kleine Beträge zu beziehen.

3a-Gelder werden von Vorsorgestiftungen verwaltet

Spätestens, wenn Sie in die 3. Säule einzahlen, merken Sie, dass Sie das Geld an eine Vorsorgestiftung überweisen und nicht ihrer Bank. Denn nur eigens für den Zweck der gebundenen Selbstvorsorge gegründete Stiftungen dürfen 3a-Gelder entgegennehmen und verwahren (oder Versicherungen).

Es gibt in der Schweiz über 100 Vorsorgestiftungen und Versicherungen, die von der Eidgenössischen Steuerverwaltung (ESTV) anerkannt sind. Eine Anerkennung durch die ESTV ist zwingend notwendig, um 3a-Produkte in der Schweiz anbieten zu dürfen.

Keine Direktanlage in Einzeltitel möglich

Das Vermögen der 3. Säule kann zwar in Wertschriften angelegt werden, jedoch nicht in einen einzelnen Titel, wie das im freien Vermögen möglich ist. In Frage kommen also nur Fonds, die in einen Korb von Wertschriften investieren. Beliebt sind ETFs, die haben aber den Nachteil, dass sie Quellensteuern auf ausländischen Erträgen nicht zurückfordern können. Besser sind deshalb Vorsorgefonds oder Indexfonds. Mehr dazu in unserem Vergleich von ETFs und Indexfonds.

4. Welche ist besser Säule 3a oder 3b?

Steuerlich unterschiedliche Behandlung der Säule 3a und 3b

Die Säule 3a unterscheidet sich von der Säule 3b darin, dass Einzahlungen vom steuerbaren Einkommen abgezogen werden können.

Die Säule 3b dahingegen ist nicht steuerlich privilegiert. Sie umfasst alle Sparmöglichkeiten ausserhalb der gebundenen Vorsorge wie zum Beispiel das Sparkonto, Kassenobligationen, das Wertschriftendepot, ETF-Sparpläne oder 3b-Versicherungen. Vermögenswerte der Säule 3b müssen in der Steuererklärung deklariert werden, Erträge müssen als Einkommen versteuert werden.

Grundsätzlich ist die Säule 3a attraktiver, aber …

Auf den ersten Blick ist die Sachlage klar, die Säule 3a ist besser, weil steuerbefreit. Die Säule 3a muss weder als Vermögen versteuert werden, noch als Einkommen.

Doch ein Aspekt haben wir bisher nicht berücksichtigt: Die Steuer beim Bezug der Säule 3a. Denn, wenn Vorsorgegelder bezogen werden, fällt eine Steuer an. Diese ist zwar tiefer als die Einkommenssteuer, da sich aber über die Jahre und Jahrzehnte ein Vorsorgevermögen ansammeln kann, das deutlich höher ist als das Einkommen, ist die Steuer trotzdem von Bedeutung.

Eine differenzierte Betrachtungsweise tut also Not, um die eingangs erwähnte Frage gut beantworten zu können.

Kapitalbezugssteuer ist progressiv

Wichtig für das Verständnis ist die Eigenschaft, dass die Kapitalbezugssteuer progressiv ist. Mit zunehmender Höhe des Kapitalbezugs aus der Vorsorge steigt nicht nur die Steuer, sondern auch der Steuersatz, wie das folgende Beispiel aus dem Kanton Bern zeigt:

| Kapitalbezug | Steuer in CHF | Steuer in % |

| CHF 50’000 | CHF 1’784 | 3.6 % |

| CHF 100’000 | CHF 4’734 | 4.7 % |

| CHF 250’000 | CHF 16’644 | 6.7 % |

| CHF 500’000 | CHF 42’194 | 8.4 % |

| CHF 1’000’000 | CHF 97’552 | 9.8 % |

Wie stark die Kapitalbezugssteuer steigt, ist von Kanton zu Kanton verschieden. Es gibt Kantone mit einer tiefen Progression und solche mit einer höheren Progression. Im Durchschnitt ist die Steuerbelastung in Prozent bei einer Million Franken aber rund 2.5 Mal höher als bei 50’000 Franken.

Bezüge der 2. und 3. Säule werden zusammengezählt

Ein weiterer Aspekt, den es zu beachten gilt, ist der, dass Bezüge der zweiten und der dritten Säule zusammengezählt werden, wenn sie ins selbe Jahr fallen. Auch Bezüge von Ehepartnern im selben Jahr werden zusammengezählt. Dies führt dazu, dass die Bezüge in der Summe höher sind und so auch ein höherer Steuersatz zur Anwendung kommt.

Vermeiden kann man die höhere Steuerbelastung durch einen gestaffelten Bezug. Im Maximum kann der Bezug der Vorsorgegelder damit auf bis zu 11 Jahren verteilt werden. Dies bedingt allerdings, dass man bereits in der Aufbauphase mehrere 3a-Konten bildet. Denn 3a-Konten können nachträglich nicht aufgeteilt werden (Ausnahme: WEF-Vorbezug).

Aus den bisher genannten Gründen ist es nicht pauschal möglich zu sagen, ob die Säule 3a besser ist als die Säule 3b. Wenn man es schlecht macht, nur ein 3a-Konto hat, diese zum selben Zeitpunkt bezieht, wie die Pensionskasse und zum Zeitpunkt des Bezuges in einem Kanton wohnt, wo die Progression der Kapitalbezugssteuer hoch ist, kann es sein, dass man beim Bezug mehr Steuern bezahlt als man bei der Einzahlung gespart hat. Dann wäre das Sparen mit der Säule 3b besser gewesen.

Doch Sie merken, es muss schon ziemlich viel zusammenkommen, dass sich die Säule 3a nicht lohnt. Auf einen wichtigen Grund, warum dem so ist, gehen wir im nächsten Kapitel ein.

Steuerfreie Erträge machen Säule 3a trotzdem zum Gewinner

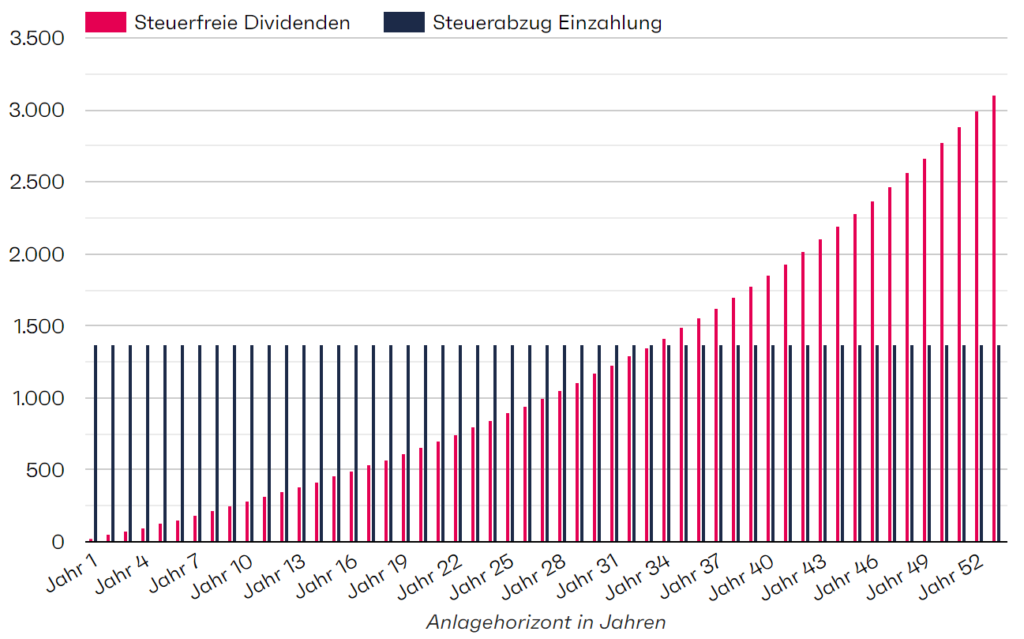

Es gibt einen wichtigen Aspekt, der oft vergessen geht. Erträge der Säule 3a sind steuerfrei. Wenn man seine Säule 3a in Wertschriften investiert, dann ist es gut möglich, dass die Summe der Steuereinsparungen aufgrund der jährlichen steuerfreien Erträge höher ist als der Steuerabzug bei der Einzahlung in die Säule 3a:

- Steuerersparnis aufgrund steuerfreier Dividenden (jährlich wiederkehrend)

- Steuerersparnis aufgrund des Abzugs vom steuerbaren Einkommen (einmalig im Jahr der Einzahlung)

Die steuerfreien Dividenden sind ausschlaggebend, warum die Säule 3a oft attraktiver ist als das Sparen im freien Vermögen.

Vor- und Nachteile des Säule 3a oder der Säule 3b

Fassen wir zusammen, die Vor- und Nachteile der Säule 3a oder 3b:

| Vorteile Säule 3a | Nachteile Säule 3a |

| + Steuerabzug bei der Einzahlung | – Kapitalbezugssteuer (auch auf Kapitalgewinnen) |

| + Keine Vermögenssteuer auf dem Vorsorgevermögen | – Gebunden (das Geld kann nur für gewisse Zwecke vor der Pensionierung bezogen werden: Wohneigentum, Selbstständigkeit, Auswanderung) |

| + Keine Einkommenssteuer auf den Erträgen | – Höhe der Einzahlungen in die Säule 3a sind beschränkt auf den jeweils gültigen Maximalbeitrag (aktuell CHF 7'258) |

| Vorteile Säule 3b | Nachteile Säule 3b |

| + Keine Steuer beim Bezug der Gelder (auch keine Steuer auf Kapitalgewinnen) | – kein Steuerabzug bei der Einzahlung |

| + Ungebunden (das Geld kann jederzeit gebraucht werden, wobei dies natürlich auch als Nachteil angesehen werden kann) | – Vermögen muss versteuert werden |

| + Höhe unbeschränkt | – Erträge müssen als Einkommen versteuert werden |

Unterschiedliche Anlagestrategien empfehlenswert

Aufgrund der unterschiedlichen Eigenschaften der Säule 3a und der Säule 3b empfiehlt es sich, unterschiedliche Anlagestrategien «zu fahren»:

- In der Vorsorge lohnt sich ein ertragsorientierter Ansatz mit Aktien, Immobilien und Obligationen. Was nicht zu empfehlen ist, sind Produkte, die auf reine Kapitalgewinne abzielen, wie Gold oder Kryptowährungen.

- Im freien Vermögen wiederum ist eine Strategie zu bevorzugen, die auf Kapitalgewinne abzielt. Klassische Dividendentitel und hochverzinsliche Obligationen sind wenn möglich zu vermeiden, weil diese zu höheren Einkommenssteuern führen.