Dieser Beitrag zeigt, warum es sich lohnt, die 3. Säule in Wertschriften zu investieren und was bei der Auswahl der Anlagelösung zu beachten ist.

Langer Anlagehorizont eröffnet Renditechancen

Ein langer Anlagehorizont ist das A und O, wenn man Geld investieren möchte. Der Grund ist relativ einfach. Wenn man nur wenig Zeit für ein Investment hat und das Geld bald wieder braucht, ist es schnell passiert, dass man auf dem falschen Fuss erwischt wird und die Anlagen zu einem schlechten Zeitpunkt mit Verlust verkaufen muss.

Verfügt man allerdings über einen langen Anlagehorizont, was in der 3. Säule oft der Fall ist, ist ein Verlust weniger wahrscheinlich. Einerseits hat man in einer Krise Zeit zu warten, bis sich die Kurse wieder erholt haben. Andererseits helfen die jährlichen Erträge wie Dividenden und Zinsen, Dellen rascher auszubügeln.

Erträge helfen, Täler rascher zu durchschreiten

Wenn man breit in Aktien oder Obligationen investiert, erhält man Zinsen und Dividenden gutgeschrieben. Werden diese Zinsen und Dividenden aufkumuliert, helfen sie dabei, mögliche Dellen in der Marktentwicklung rascher auszubügeln.

Ein Beispiel:

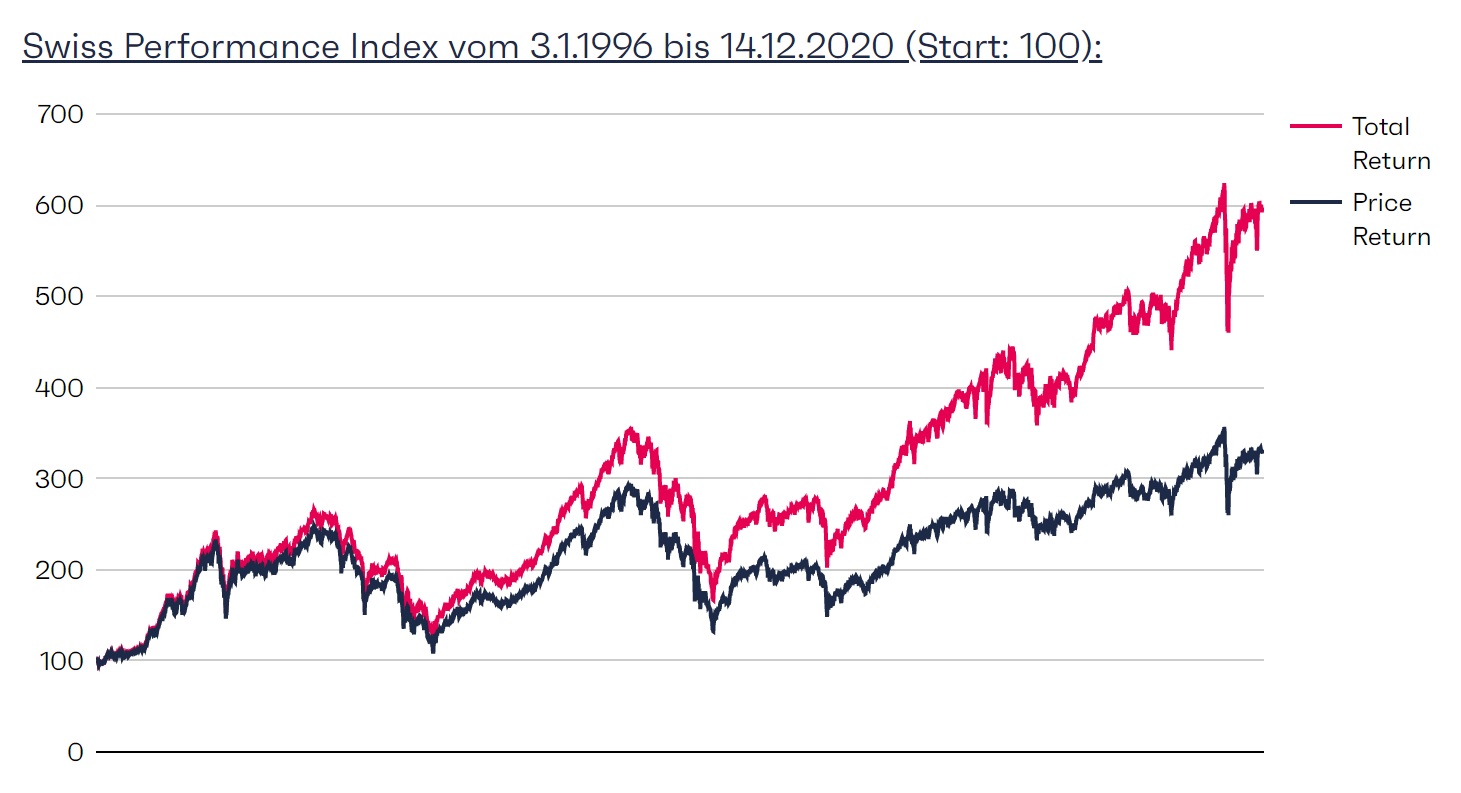

In der folgenden Grafik sehen Sie zwei Kurven. Beide zeigen die Entwicklung der Aktienkurse seit 1996 und zwar von Unternehmen, die an der Schweizer Börse kotiert sind (Swiss Performance Index SPI):

- Rote Linie: Total Return (Preisentwicklung inkl. Dividenden)

- Blaue Linie: Price Return (Preisentwicklung ohne Dividenden)

Der Peak vor der Finanzkrise wurde am 1. Juni 2007 erreicht. Dieser Gipfel wurde vom Index mit Dividenden (Total Return) am 15. Mai 2013 erstmals wieder erklommen. Der Price Return (ohne Dividenden) brauchte deutlich länger. Er erreichte den damaligen Höhepunkt erst vier Jahre später wieder.

| Peak vor der Finanzkrise | Zurück auf dem Peak | Erholungsdauer | |

| Total Return | 1. Juni 2007 | 15. Mai 2013 | rund 6 Jahr |

| Price Return | 1. Juni 2007 | 2. Oktober 2017 | rund 10 Jahre |

Hinweis: Der bekannteste Schweizer Aktienindex, der SMI, ist ein Preisindex und berücksichtigt Dividendenzahlungen nicht. Bei dessen Interpretation ist also Vorsicht geboten. Sonst kann man rasch den Eindruck kriegen, dass man über eine lange Zeit gar nichts verdient hat.

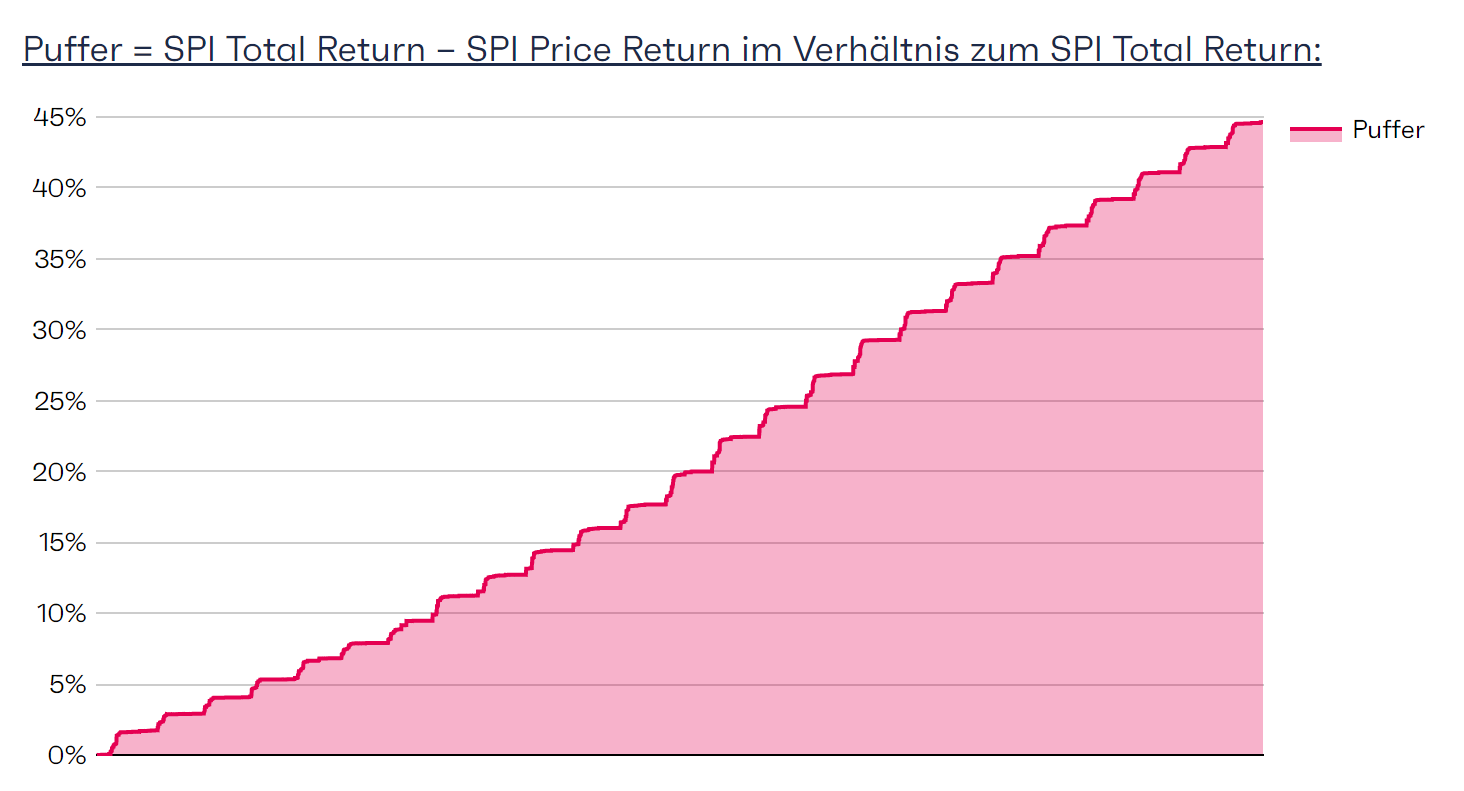

Erträge bilden einen stetig wachsenden Puffer, der mögliche Kursverluste abfedern kann

Ein weiterer Vorteil eines langen Anlagehorizonts ist der stetig wachsende Puffer (reinvestierte Dividendenausschüttungen).

Das Polster, das man sich mit einer Anlage in den SPI in den vergangenen 25 Jahren nur schon durch die Erträge erarbeiten konnte, ist sehr gross. Es summiert sich bis Ende 2020 auf rund 45 %.

Anders gesagt: Nach 25 Jahren könnte man einen Kursverlust von bis zu 45 % hinnehmen, ohne ins Minus zu fallen bzw. an möglichen Kursgewinnen zu kratzen.

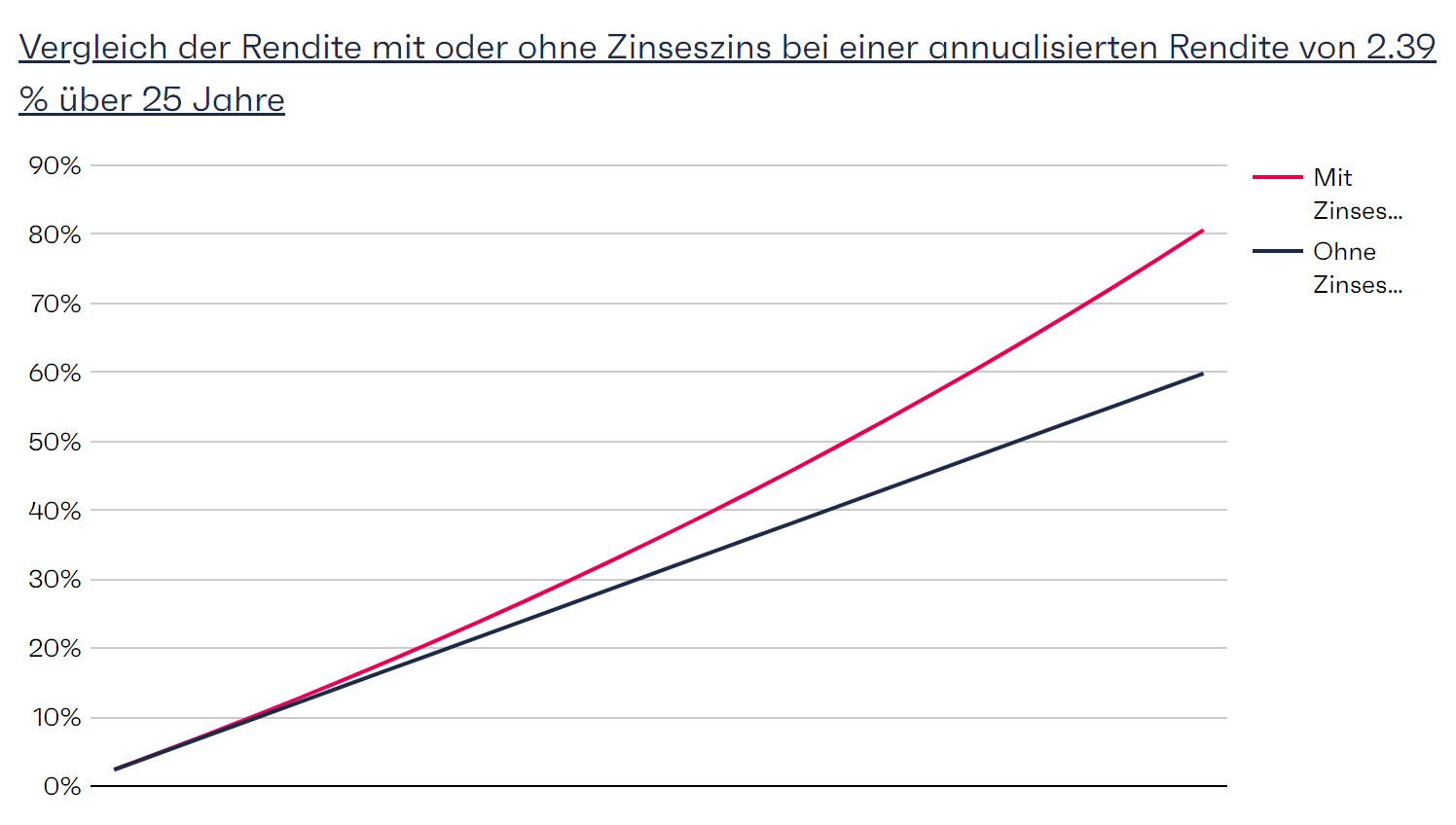

Schliesslich vermehrt der Zinseszinseffekt den Ertrag zusätzlich

Zum Schluss dieses Kapitels möchten wir noch zeigen, wie hoch der Unterschied ist, wenn man den Ertrag reinvestiert und somit vom Zinseszinseffekt profitiert, im Vergleich zum Ergebnis, wenn man den Ertrag nicht wieder investiert.

Der Effekt ist beachtlich. Bei einer durchschnittlichen jährlichen Rendite von 2.39 % beträgt die Mehrrendite dank dem Zinseszinseffekt über die 25 Jahre gut 20 %.

Auch aus steuerlicher Sicht ist eine ertragsorientierte Strategie in der 3. Säule besser

Erträge, die auf Vorsorgevermögen anfallen, sind steuerfrei. Aus diesem Grund ist es interessant, mit der 3. Säule eine ertragsorientierte Strategie mit Aktien, Immobilien und Obligationen zu verfolgen.

Gold oder Kryptowährungen wie Bitcoin sind weniger optimal in der Vorsorge. Da das Vorsorgevermögen beim Bezug versteuert werden muss, bezahlen Sie auf dem Anteil, den Sie durch Kursgewinne erwirtschaftet haben, später ebenfalls eine Kapitalbezugssteuer.

Dies ganz im Gegensatz zum freien Vermögen. Dort müssen Sie Kapitalgewinne nicht versteuern. Also sollten Sie Gold oder Kryptowährungen besser im freien Vermögen halten.

| Primäres Ziel | Erträge (Dividenden und Zinsen) | Kurs- oder Kapitalgewinne |

| Vorsorgevermögen | Interessant, weil Erträge in der Vorsorge steuerfrei sind. | |

| Freies Vermögen | Interessant, weil Kapitalgewinne im freien Vermögen steuerfrei sind. |

Rückforderung von Quellensteuern ist ein «Must»

Wenn Sie mit der 3. Säule eine ertragsorientierte Strategie verfolgen, erzielen Sie zwangsläufig Dividenden und Zinserträge. Oft werden diese Erträge im Fonds reinvestiert, was man auch Thesaurierung nennt.

Nun ist es so, dass in der Regel auf solchen Erträgen eine Steuer abgezogen wird. In der Schweiz heisst sie Verrechnungssteuer. Die Verrechnungssteuer kann man zurückfordern, wenn man die Erträge in der Steuererklärung deklariert.

International spricht man von Quellensteuern, die auf Dividenden und Zinsen abgezogen werden. Wenn Sie in Fonds investieren, die keine ausländischen Quellensteuern zurückfordern, verlieren Sie bis zu einem halben Prozent an Performance pro Jahr. Deshalb ist es wichtig, Fonds einzusetzen, die ausländische Quellensteuern zurückfordern können.

Übertragbarkeit der Anlagen ins Privatvermögen ist kein Gütesiegel

Oft wird es als wichtiger Vorteil verkauft, dass ein Fonds bei der Pensionierung ins freie Vermögen transferiert werden kann. Dieser Vorteil sollte jedoch nicht überbewertet werden. Denn wenn ein Fonds auch im Privatvermögen gehalten werden kann, heisst das zugleich, dass er nicht für die Vorsorge optimiert ist und weniger Quellensteuern zurückfordern kann. Also lieber einmal bei der Pensionierung den Fonds wechseln als Jahr für Jahr auf einen Anteil an den Dividenden und Zinsen zu verzichten.

Was ebenfalls wichtig ist, sind die Kosten, die bei Vorsorgefonds anfallen können. Dieses Thema haben wir im verlinkten Beitrag behandelt.

Lesen Sie weiter:

Diese Begriffe sollten Sie unterscheiden können, wenn Sie die Säule 3a in Wertschriften investieren.