Reporting für die pauschale Steueranrechnung von Quellensteuern auf US-Dividenden

Basierende auf Daten von Blackrock – der Firma hinter iShares – haben wir ein Reporting entwickelt, das Ihnen ermöglichen sollte, mehr Quellensteuern auf US-Dividenden zurückzufordern als je zuvor.

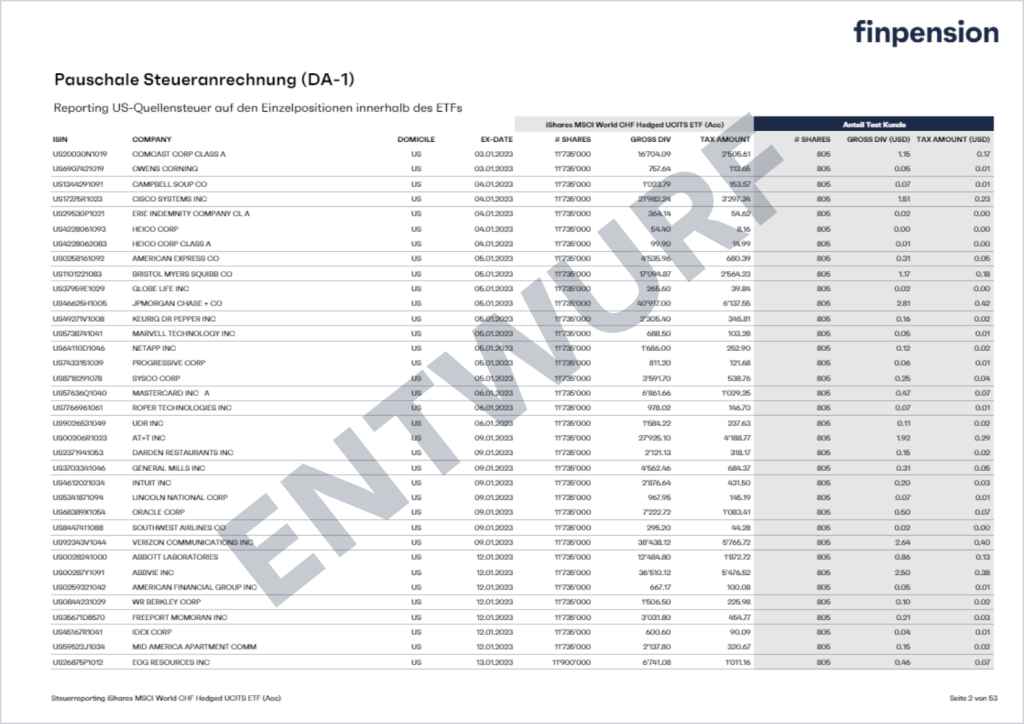

Anfang 2025 stellen wir unseren Kundinnen und Kunden erstmals dieses neuartige Reporting für die pauschale Steueranrechnung von US-Dividenden zur Verfügung. Es sieht wie folgt aus:

- Die Übersichtsseite enthält alle Angaben für den Übertrag ins Formular DA-1.

- Auf den Folgeseiten sind sämtliche Dividenden-Zahlungen aufgeführt, welche der Fonds/die Fonds in der relevanten Steuerperiode erhalten hat. Diese Angaben dienen der Steuerbehörde dazu, die beantragte pauschale Steueranrechnung bei Bedarf pro Einzelposition überprüfen zu können.

Wir möchten das Reporting für alle Fonds mit einem grossen Anteil an US-Anlagen anbieten. Dazu zählen die folgenden Fonds:

- iShares Core S&P 500 UCITS ETF (IE00B5BMR087)

- iShares S&P 500 CHF Hedged UCITS ETF (Acc) (IE00B88DZ566)

- iShares NASDAQ 100 UCITS ETF USD (Acc) (IE00B53SZB19)

- iShares MSCI USA ESG Enhanced UCITS ETF USD (IE00BHZPJ908)

- iShares S&P 500 Paris-Aligned Climate UCITS ETF USD (IE00BMXC7V63)

- iShares Developed Markets Property Yield UCITS ETF USD (Dist) (IE00B1FZS350)

Dank diesem neuartigen Reporting sollte es möglich sein, dass Sie auch die 15 Prozent Quellensteuer auf US-Titel zurückholen können, die normalerweise selbst bei Fondsdomizil Irland verloren sind. Bei einer Dividendenrendite von zwei Prozent entspricht dies einem Performance-Vorteil von 0.30 Prozent auf dem von Ihnen gehaltenen US-Anteil.

15 % Quellensteuer * 2 % Dividendenrendite = 0.30 % Performance-Vorteil

(auf dem individuellen US-Anteil in Ihrem Portfolio bei finpension)

Leisten Sie mit uns Pionierarbeit!

Aktuell verfügen wir vom Kanton Luzern über eine positive Rückmeldung, dass das neuartige Reporting von finpension für die pauschale Steueranrechnung akzeptiert wird. Mit verschiedenen anderen Steuerbehörden sind wir seit einiger Zeit in Kontakt und versuchen ebenfalls auf einen positiven Entscheid hinzuwirken. Obwohl diese Entscheide ausstehend sind, werden wir unseren Kundinnen und Kunden Anfang 2025 erstmals das Reporting fürs Steuerjahr 2024 zur Verfügung stellen.

Wir gehen davon aus, dass die Eidgenössische Steuerverwaltung sich früher oder später dazu äussern wird und sich dann auch bei den kantonalen Steuerbehörden eine einheitliche Praxis etablieren wird. Sollte es im Frühjahr 2025 noch nicht so weit sein, werden wir unsere Kundinnen und Kunden trotzdem ermuntern, das Reporting als Beilage zum DA-1 Formular der Steuererklärung 2024 zu verwenden und so der Dringlichkeit eines einheitlichen Entscheides Nachdruck zu verleihen.

Wir sind überzeugt, dass mit dem Reporting alle Voraussetzungen zur pauschalen Steueranrechnung der Quellensteuern auf US-Dividenden erfüllt sind (vgl. dazu unsere rechtliche Beurteilung im letzten Kapitel dieser Seite) und eine Ablehnung der pauschalen Steueranrechnung mit unserem Reporting durch die Steuerbehörden einer gerichtlichen Beurteilung nicht standhalten würde. Trotzdem können wir dafür keine Gewähr bieten.

Mindestens 100 Franken pro Steuerjahr

Bitte beachten Sie, dass die pauschale Steueranrechnung nur möglich ist, wenn sie für das betreffende Steuerjahr mehr als 100 Franken beträgt. Wobei bei der Frage, ob man 100 Franken erreicht, auch pauschale Steueranrechnung von anderen Wertschriftenerträgen berücksichtigt werden können und nicht nur alleine die bei finpension. Deshalb stellen wir das Reporting auch den Kundinnen und Kunden aus, für die die pauschale Steueranrechnung bei finpension weniger als 100 Franken beträgt.

Eliminierung der Quellensteuer auf US-Dividenden in zwei Schritten

1. Schritt: Von 30 auf 15 % dank Fondsdomizil Irland

Wer Geld an den Börsen anlegt, kommt praktisch nicht um die USA herum. Im MSCI All Country World-Index nimmt die USA einen Anteil von fast 65 Prozent ein. Dementsprechend wichtig ist die Frage, welche Steuern man als Schweizer Anleger auf den Erträgen von US-Titeln bezahlt.

Grundsätzlich hängt die Antwort auf diese Frage davon ab, ob man direkt in US-Titel investiert, oder indirekt über einen Fonds, der ausserhalb der USA domiziliert ist. Eine direkte Investition in US-Fonds ist steuerlich zwar interessant und über gute Broker auch möglich, aber nicht pauschal zu empfehlen, weil sie dadurch mit anderen steuerlichen Risiken (Stichwort: US-Erbschaftssteuer) behaftet ist.

Deshalb bieten Schweizer Vermögensverwalter für ihre Kundinnen und Kunden in der Regel keine direkten Anlagen in US-Titel an. Auch bei der Anlagelösung von finpension wird der US-Markt nicht über US-Fonds abgebildet, sondern über Fonds mit Domizil Irland. Irland hat ein einzigartiges Doppelbesteuerungsabkommen mit den USA, das die US-Quellensteuer auf Dividenden immerhin um 50 Prozent reduziert (von 30 % auf 15 %).

2. Schritt: Von 15 % auf 0 % dank neuem einzigartigem Steuerreporting von finpension

Die restlichen 15 Prozent der Quellensteuer auf US-Dividenden, die auch von Fonds mit Domizil Irland nicht zurückgefordert werden können, können in der Schweiz über die pauschale Steueranrechnung geltend gemacht werden.

Mit der pauschalen Steueranrechnung kann die Steuerschuld reduziert werden, so wie bei der Rückforderung der Schweizer Verrechnungssteuer. Die pauschale Steueranrechnung muss allerdings über ein separates Formular DA-1 geltend gemacht werden.

Und da beginnt die Krux. Um die pauschale Steueranrechnung geltend machen zu können, muss man den nicht rückforderbaren Anteil der Quellensteuer für jeden einzelnen US-Titeln aufführen. Weil ein Fonds rasch in mehrere 100 US-Titel investieren, war es als Privatanleger bisher praktisch unmöglich, an die restlichen 15 Prozent der US-Quellensteuer zu kommen.

Doch genau hier greift das neue Steuerreporting von finpension. Dieses führt für alle US-Positionen die Quellensteuer auf, die vom Fonds nicht zurückgefordert werden konnte. Durch das Steuerreporting von finpension ist es erstmals möglich, auch diese Quellensteuern zurückzugewinnen (über die pauschale Steueranrechnung).

Unsere Rechtliche Beurteilung

Gemäss der Verordnung über die Anrechnung ausländischer Quellensteuern kann für Quellensteuern auf ausländischen Erträgen eine pauschale Steueranrechnung beantragt werden (Art. 2 Abs. 1). Ziel der pauschalen Steueranrechnung ist die Vermeidung einer doppelten Besteuerung von Erträgen in zwei Ländern (in unserem Fall in den USA mittels Quellensteuer und in der Schweiz als Einkommenssteuer).

Voraussetzung:

- Die Erträge, für die eine pauschale Steueranrechnung beantragt wird, müssen brutto deklariert werden (vgl. Art. 3 Abs. 2 der Verordnung).

- Die Information über die Höhe der Quellensteuern, die auf ausländischen Erträgen abgezogen wurden, müssen der Steuerbehörde zugänglich gemacht werden (vgl. Art. 17 der Verordnung und Art. 48-50 VStG).

«Look through»

Obwohl eigentlich der Fonds der Empfänger der US-Dividenden ist, sind gemäss Artikel 10 Absatz 2 des Gesetzes über die direkte Bundessteuer die Erträge von schweizerischen kollektiven Kapitalanlagen dem einzelnen Anleger anteilmässig zuzurechnen. Die Steuerbehörden sprechen in diesem Zusammenhang von transparenten Fonds. In Englisch würde man von «Look trough» sprechen. Man blickt also aus steuerlicher Sicht durch den Fonds hindurch, als ob es diesen gar nicht gäbe. Der Grund für dieses Vorgehen ist der, dass der Fonds selbst kein Steuersubjekt darstellt, also selbst nicht der Einkommens- und Vermögenssteuer unterliegt, was natürlich Sinn macht, sonst würden die Erträge ja doppelt versteuert (einmal vom Fonds und einmal von Anleger).

Gemäss Kreisschreiben Nr. 25 zum Thema der Besteuerung kollektiver Kapitalanlagen und ihrer Anleger sind ausländische kollektive Kapitalanlagen zudem unter gewissen Bedingungen steuerlich schweizerischen kollektiven Kapitalanlagen gleichgestellt (vgl. Seite 16). Die von finpension eingesetzten Fonds erfüllen diese Bedingungen.