Actuellement, il n’est pas possible d’effectuer des versements ultérieurs dans le pilier 3a. Dans cet article, nous nous penchons sur l’intervention politique qui devrait permettre d’effectuer des versements ultérieurs dans le pilier 3a.

Contenu

- Puis-je effectuer un versement rétroactif dans le 3e pilier ?

- 22.11.2023 : La modification de l’ordonnance proposée par le Conseil fédéral est compliquée (et contraire à la loi ?)

- 19.01.2019 : Le conseiller aux Etats Ettlin veut permettre le rachat a posteriori du pilier 3a

Puis-je effectuer un versement rétroactif dans le 3e pilier ?

Non, un versement ultérieur dans le pilier 3a n’est pas possible avec effet rétroactif. Les versements trop tardifs ne peuvent pas être antidatés à l’année précédente.

De manière générale, les versements manqués des années précédentes ne peuvent pas être rattrapés actuellement, comme cela est possible dans la caisse de pension avec des rachats volontaires. Vous ne pouvez toujours verser dans le 3e pilier que pour l’année en cours, et ce pour le montant maximal fixé par le Conseil fédéral pour le pilier 3a.

22.11.2023 : La modification de l’ordonnance proposée par le Conseil fédéral est bureaucratique (et contraire à la loi ?)

Le 22 novembre, le Conseil fédéral a mis en consultation la modification de l’ordonnance (OPP 3). La consultation court jusqu’au 6 mars 2024. Il appartient désormais au Conseil fédéral de décider s’il maintient son projet d’ordonnance ou s’il le modifie. Dans cette section, nous nous penchons sur la solution élaborée par le Conseil fédéral.

Quelle est la solution du Conseil fédéral ?

Avant toute chose, si la modification de l’ordonnance entrait en vigueur le 1er janvier 2025, un versement rétroactif (rachat) ne serait possible qu’en 2026 pour l’année 2025. En effet, il ne devrait pas être possible d’effectuer des versements rétroactifs pour les années antérieures à la modification de l’ordonnance. C’est pourquoi nous ne commençons notre graphique qu’au 1er janvier 2025.

Les autres dispositions sont

- Pour qu’il y ait un potentiel de rachat, il faut qu’il y ait eu un revenu professionnel soumis à l’AVS au cours de l’année concernée. En d’autres termes, on aurait pu cotiser au pilier 3a, mais on ne l’a pas fait, ou du moins pas entièrement (voir l’année 2030 dans le graphique).

- Les versements ultérieurs sont limités aux dix dernières années.

- L’année où l’on souhaite effectuer un versement ultérieur, la cotisation maximale ordinaire doit être entièrement utilisée. Cela rend plus difficile la possibilité de combler les années manquantes qui sortiraient l’année suivante de la période d’observation de 10 ans, même si l’on ne peut pas verser la cotisation maximale l’année en cours.

- Il n’est possible d’effectuer qu’un seul versement ultérieur par année de lacune. Un seul versement permet toutefois de combler plusieurs années de lacune à la fois. Le Conseil fédéral justifie cette restriction par la charge de travail supplémentaire qu’impliqueraient plusieurs versements pour la même année de lacune. Comme s’il ne s’agissait pas autrement d’une charge supplémentaire élevée, mais nous y reviendrons au chapitre suivant.

- Le montant d’un rachat ultérieur est limité à la cotisation maximale dans le petit pilier 3a. Par conséquent, en une année, il est possible de verser au maximum la cotisation maximale ordinaire plus une cotisation supplémentaire sous la forme d’un versement ultérieur à hauteur de la cotisation maximale du petit pilier 3a. Cela vaut également pour les indépendants qui ne sont pas affiliés à une caisse de pension et qui peuvent habituellement verser des fonds dans le grand pilier 3a. Pour eux aussi, la limite pour les versements ultérieurs est la petite cotisation maximale.

- Dès qu’un retrait dans le cadre de la retraite, possible jusqu’à cinq ans avant l’âge de référence légal, est effectué à partir du troisième pilier, aucun autre versement ultérieur n’est autorisé.

Que faut-il en penser ?

La proposition n’est pas vraiment attractive, c’est clair et ce n’est pas surprenant. Le Conseil fédéral avait à l’époque recommandé au Parlement de rejeter l’intervention politique. De plus, il doit faire des économies et l’on sait que de nouveaux privilèges fiscaux n’y contribuent pas.

Cela mis à part, on peut tout de même reconnaître un concept. En considérant uniquement les différentes années pour savoir si le potentiel de versement a été épuisé ou non au cours de l’année correspondante, il n’est pas nécessaire de prévoir une réglementation pour la prise en compte des versements anticipés pour la propriété du logement. Cette dernière aurait été nécessaire dans la proposition du conseiller aux États Ettlin, car on aurait comparé l’avoir 3a actuel avec l’avoir maximal possible afin de déterminer la lacune de rachat.

Mais si l’on y regarde de plus près, on s’aperçoit que la proposition du Conseil fédéral a elle aussi ses écueils. En effet, le preneur de prévoyance doit demander à la fondation de prévoyance d’effectuer un versement ultérieur en fournissant les informations suivantes :

- Le montant du versement demandé ;

- Les années pour lesquelles une lacune doit être comblée et le montant du versement ultérieur souhaité par année ;

- Le montant des versements ordinaires pour les années demandées, en indiquant la date de paiement.

1ère faiblesse de la proposition: peu de preneurs de prévoyance seront en mesure de fournir les données relatives aux versements ordinaires effectués au cours des années demandées (avec indication de la date de paiement). Pour les preneurs de prévoyance qui n’ont qu’un seul prestataire 3a, les données peuvent être mises à disposition par le prestataire. Toutefois, si un preneur de prévoyance a plusieurs relations 3a auprès de différents prestataires, cela n’est pas possible et le preneur de prévoyance doit effectuer lui-même les recherches. Cela rend les versements ultérieurs très peu attrayants. Les preneurs de prévoyance qui sont affiliés à plusieurs prestataires sont désavantagés.

En outre, le preneur de prévoyance doit confirmer qu’il ou elle :

- a déjà versé une cotisation maximale complète au cours de l’année en cours ;

- n’a pas encore effectué de versement ultérieur pour les années demandées ;

- n’a pas encore perçu de prestation de vieillesse

2ème faiblesse de la proposition : bien que, selon le communiqué de presse du Conseil fédéral, les rachats doivent être effectués selon le principe de l’autodéclaration, le Conseil fédéral met les fondations de prévoyance devant leurs responsabilités : “Avant d’accepter un versement ultérieur, l’institution doit vérifier ces données et demander des informations supplémentaires à la personne qui prend la prévoyance en charge si des doutes subsistent quant à sa légalité”. Il ne sert donc à rien de dire dans le rapport que c’est aux autorités fiscales de vérifier la légalité.

Car cela signifie tout de même que les données fournies par l’assuré doivent être vérifiées par les prestataires. Si quelqu’un change de fondation de prévoyance, les données relatives aux versements ordinaires et ultérieurs devraient à l’avenir être transmises au nouveau prestataire. Enfin, ces données doivent être correctement saisies et enregistrées par la nouvelle institution de prévoyance dans son système. Avec plus de 100 fondations de prévoyance et assurances proposant des produits 3a en Suisse, nous sommes suffisamment réalistes pour dire que cela ne fonctionnera pas ou, si c’est le cas, que les données seront de mauvaise qualité.

Une gestion centralisée des données (ou une interface uniforme pour l’échange de données), qui pourrait désamorcer un tel problème, est malheureusement encore lointaine. En conséquence, la solution proposée par le Conseil fédéral entraîne des coûts administratifs nettement plus élevés en cas de changement de prestataire, ce qui n’est pas en bon rapport avec les montants plutôt faibles du pilier 3a.

La légitimité légale fait défaut

Pour la modification de l’ordonnance, le Conseil fédéral s’appuie sur l’article 82 de la loi sur la prévoyance professionnelle. Il y est dit que le Conseil fédéral détermine, en collaboration avec les cantons, le droit à la déduction des cotisations pour le pilier 3a.

La question est maintenant de savoir si par “cotisations”, on entend également les versements ultérieurs dans le pilier 3a ou non. Pour répondre à cette question, il faut se pencher sur l’intention du législateur.

La première loi sur la prévoyance professionnelle (LPP) date du 25 juin 1982 et est entrée en vigueur le 1er janvier 1985. Cette première version de la LPP ne prévoyait pas la possibilité de verser ultérieurement des cotisations manquées, ni pour le deuxième ni pour le troisième pilier. L’article 82 de la loi sur la prévoyance professionnelle existait cependant déjà. Il avait exactement la même teneur qu’aujourd’hui : le Conseil fédéral fixe, en collaboration avec les cantons, le droit à la déduction des cotisations versées au pilier 3a. Comme il n’y avait pas de versements ultérieurs, le législateur ne pouvait donc rien entendre d’autre par “cotisations” que les seuls versements annuels.

L’introduction de la loi sur le libre passage (LFLP) du 17 décembre 1993 (entrée en vigueur le 1er janvier 1995) a certes créé une possibilité de rachats volontaires. L’article 9 stipule que les institutions de prévoyance doivent permettre aux assurés de racheter jusqu’à la totalité de leurs prestations réglementaires. Toutefois, le rachat volontaire ne concerne clairement que le deuxième pilier. L’article 79b sur le thème du rachat volontaire dans la loi sur la prévoyance professionnelle se base également sur cet article 9 de la loi sur le libre passage. L’article 82 LPP, sur lequel le Conseil fédéral s’appuie pour modifier l’ordonnance, n’a jamais changé. On peut en déduire que l’idée initiale est toujours valable, à savoir que seuls les versements annuels dans le pilier 3a sont visés par les “cotisations”, que le Conseil fédéral peut fixer avec les cantons.

Nous estimons donc que le Conseil fédéral n’est pas habilité à introduire des versements ultérieurs dans le pilier 3a par voie d’ordonnance. Il faudrait une révision de la loi.

Le débat politique balayé

La question de savoir si une révision de la loi est nécessaire est pertinente pour deux raisons. D’une part, en raison du principe de légalité, qui veut que le Conseil fédéral et les autorités ne puissent agir que dans le cadre de la loi. D’autre part, parce qu’une révision de la loi est soumise au référendum, contrairement aux modifications des ordonnances.

De notre point de vue, il serait important que les versements a posteriori dans le pilier 3a soient inscrits dans la loi et, si cela s’avère politiquement nécessaire, qu’ils soient approuvés par les électeurs lors d’une votation référendaire. Comme chacun sait, les versements a posteriori dans le pilier 3a ne font pas l’unanimité.

19.01.2019 : Le conseiller aux Etats Ettlin veut permettre le rachat a posteriori du pilier 3a

Erich Ettlin, représentant du canton d’Obwald au Conseil des Etats, a déposé le 19 juin 2019 une motion demandant une modification de cette règle. Il souhaite que les rachats ultérieurs soient également possibles dans le pilier 3a. Il propose les règles suivantes :

- Vous devez disposer d’un revenu professionnel soumis à l’AVS au moment du rachat ultérieur de cotisations 3a.

- Pour les années précédentes, il n’est pas nécessaire d’avoir un revenu soumis à l’AVS. Il est donc également possible d’effectuer un paiement rétroactif pour une année sans revenu professionnel.

- Un rachat 3a ultérieur n’est possible que tous les cinq ans.

- Un rachat 3a ultérieur est limité à chaque fois à la grande déduction 3a, qui est actuellement de 34 416 francs.

- Tous les versements anticipés pour la propriété du logement sont déduits du potentiel de rachat.

Au cours de l’année de rachat, on doit pouvoir effectuer le versement ordinaire 3a en plus du rachat et le déduire fiscalement.

Calcul du versement maximal ultérieur dans le pilier 3a

Le montant maximal que l’on pourrait verser ultérieurement dans le pilier 3a se calcule comme suit (exemple d’une personne née en 1974) :

| Versements les plus importants possibles au titre du pilier 3a pour les personnes nées en 1974 | CHF 177’038 |

| Hypothèse de l’avoir 3a actuel (versement 3a déjà inclus pour 2021) | CHF 30’000 |

| Hypothèse de versements anticipés effectués pour la propriété du logement | CHF 50’000 |

| Lacune de prévoyance dans le pilier 3a | CHF 97’038 |

| Rachat maximal 3a en 2021 (en raison de la limitation au grand montant maximal 3a) | CHF 34’416 |

La nouvelle règle sera-t-elle appliquée et à partir de quand ?

Il n’est pas certain que la nouvelle règle entre un jour en vigueur. Bien que les deux chambres aient approuvé la motion d’Erich Ettlin – la motion n’était pas incontestée :

- Conseil des États le 12 septembre 2019: approuvé par 20 voix contre 13

- Conseil national le 2 juin 2020: approuvé par 112 voix contre 70

Des critiques émanent notamment des milieux de gauche. On voit surtout les riches qui en profiteraient.

Quelle est notre opinion à ce sujet ?

L’idée de permettre des rachats dans le pilier 3a n’est pas nouvelle. Elle se base sur une revendication de l’association Prévoyance Suisse datant de 2018.

Sur le principe, nous trouvons la proposition bonne. Toutefois, lors du calcul du potentiel de rachat 3a, il faut être conscient qu’il en résulte une inégalité de traitement entre les comptes 3a et les dépôts 3a.

Prenons l’exemple de deux personnes, une femme et un homme. Tous deux ne cotisent pas au pilier 3a pendant les 10 premières années, mais versent ensuite régulièrement le montant maximal.

- L’homme laisse l’argent sur un compte 3a.

- La femme investit l’argent dans des fonds d’actions 3a.

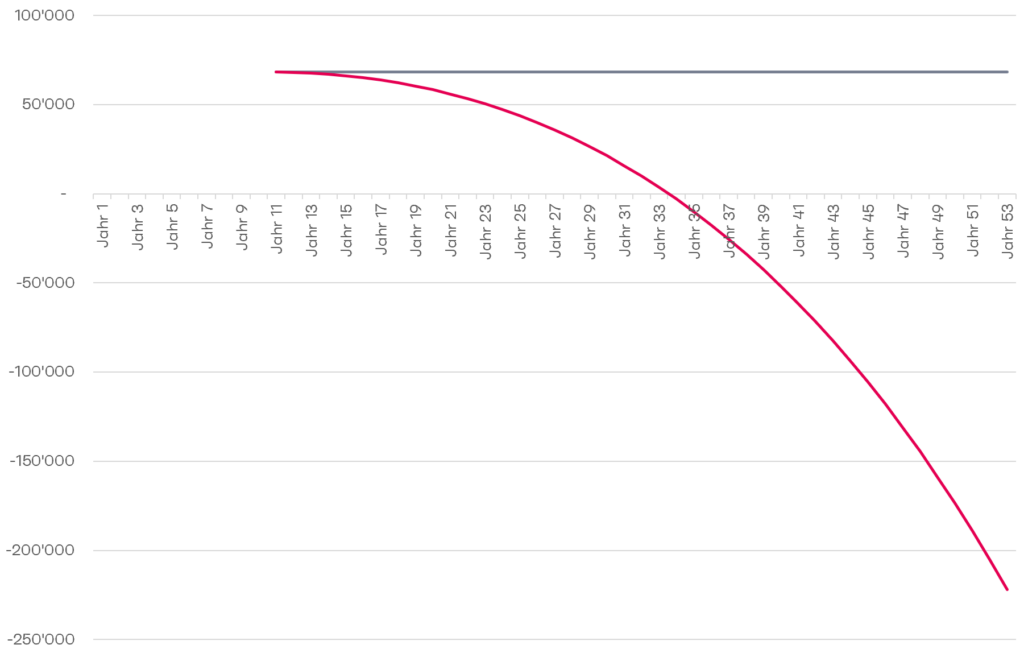

Avec le calcul prévu du potentiel de rachat, la femme serait pénalisée parce qu’elle investit les fonds de manière rentable. Même sans rachat 3a ultérieur, son potentiel de rachat tomberait à 0 franc en l’espace de 25 ans – effacé par la performance du fonds 3a (hypothèse : 3 % par an).

L’homme qui laisse l’argent sur le compte 3a serait récompensé pour son aversion au risque en pouvant verser ultérieurement plus que la femme dans le pilier 3a et donc en déduisant davantage de ses impôts.

Actualisation au taux minimal LPP trop faible

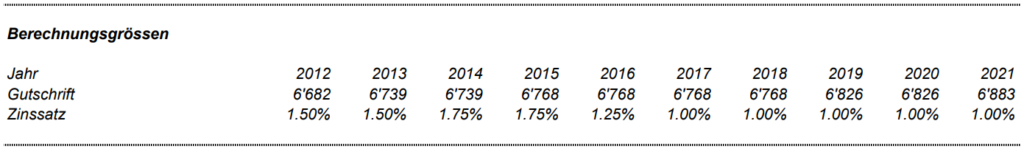

L’avoir 3a le plus important possible est rémunéré au taux d’intérêt minimal LPP:

Il n’y a pas de distinction entre la solution des titres et celle des comptes, ce qui entraîne une inégalité de traitement :

- Les solutions de compte bénéficient de l’actualisation du potentiel de rachat. Le taux d’actualisation est plus élevé que le taux d’intérêt actuel.

- Les solutions en titres n’en profitent pas, car l’actualisation est trop faible pour les solutions en titres.

En savoir plus sur le pilier 3a.