Im Gegensatz zu anderen Vorsorge-Anbietern raten wir von ETF in der Säule 3a ab. Das mag auf den ersten Blick überraschen, weil wir ebenfalls vom Mehrwert passiver Anlagen überzeugt sind. Auf den zweiten Blick ist es aber die logische Folge, wenn man um einen entscheidenden Nachteil von ETF weiss.

Inhaltsverzeichnis:

- Nachteil von ETF in der Säule 3a

- Auch die Vielfalt von ETF ist in der Vorsorge kein Vorteil

- Fazit: ETF sind ein gutes Produkt, aber nicht für die Säule 3a

- Was ist die bessere Alternative zu ETF in der Säule 3a?

Nachteil von ETF in der Säule 3a

ETF ist die Abkürzung für Exchange Traded Fund. Diese Fonds werden – wie der Name sagt – an der Börse gehandelt und können von «allen» gekauft werden. Und genau darin liegt das Problem von ETF.

Börsenhandel von ETF führt zu «Verunreinigung»

Vorsorgegelder geniessen grundsätzlich eine bevorzugte Behandlung bei ausländischen Steuern auf Dividenden (Quellensteuern). Dies aber nur, wenn die Vorsorgegelder nicht mit anderen Geldern vermischt bzw. «verunreinigt» werden.

Als verunreinigt gilt ein Fonds, sobald er nicht auf Vorsorgegelder einschränkt ist und Anlagen auch mit Geldern aus dem freien Vermögen möglich sind (wie bei ETF). Dann fällt die privilegierte Behandlung gemäss Doppelbesteuerungsabkommen weg.

Wichtig: Die Bezeichnungen «ETF» und «Indexfonds» werden in der Praxis teilweise vermischt. Ob die Fonds für die Vorsorge optimiert sind, ist deshalb nicht direkt erkennbar. Wesentlich ist die Frage, ob der Fonds den Anlegerkreis auf Pensionsgelder einschränkt. Wenn nicht, dann ist der Fonds, egal ob «ETF» oder «Indexfonds», nicht steueroptimiert.

Gelder der 3. Säule sind privilegiert

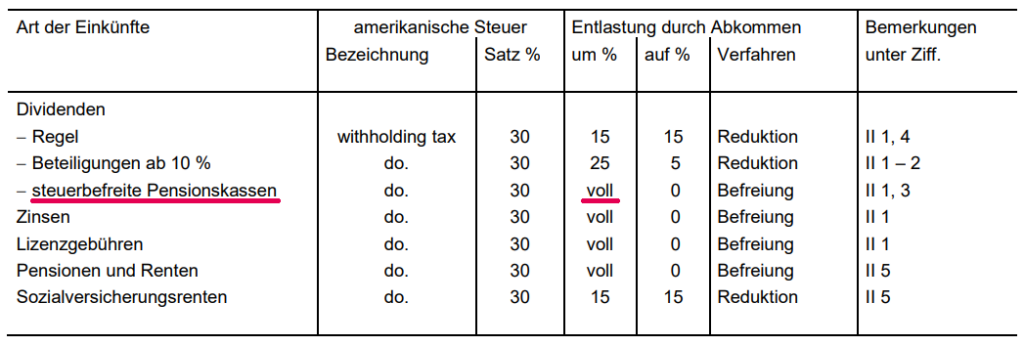

Betrachten wir am Beispiel der USA, wie die privilegierte Behandlung von Vorsorgegeldern aussieht. Die Schweiz hat ein Doppelbesteuerungsabkommen mit den USA. Darin ist geregelt, dass Pensionskassen (2. Säule) komplett von der US-Quellensteuer auf Dividenden von 30 % befreit sind:

Seit der Genehmigung des Änderungsprotokolls per 1. Januar 2020 sind auch 3a-Gelder privilegiert und profitieren von der Quellensteuerbefreiung in den USA.

Hinweis: Der US-amerikanische Aktienmarkt ist sehr bedeutend. Am MSCI World Index, der die Aktienmärkte der westlichen Welt (inkl. Japan) abbildet, machen US-Unternehmen einen Anteil von aktuell 68 % aus. Die Quellensteuerbefreiung auf US-Titeln ist deshalb sehr wichtig.

Was ist eine Quellensteuer?

In der Schweiz ist die Quellensteuer bekannt unter dem Begriff der «Verrechnungssteuer». Die Verrechnungssteuer funktioniert so: Angenommen ein Unternehmen zahlt seinen Aktionär:innen eine Dividende aus. Dann muss das Unternehmen 35 % der Dividende dem Bund abliefern und darf nur 65 % direkt den Aktionär:innen auszahlen.

Die Verrechnungssteuer von 35 % nimmt der Bund als Pfand für den Fall, dass die Dividende von den Aktionär:innen in der Steuererklärung nicht deklariert wird. Die Verrechnungssteuer soll also dazu motivieren, Erträge vollständig in der Steuererklärung anzugeben. Wenn dies geschieht, bekommen die Aktionär:innen die Verrechnungssteuer vom Bund ausbezahlt.

So oder ähnlich wird es auch im Ausland gehandhabt. Nur spricht man international nicht von Verrechnungssteuern, sondern von Quellensteuern, die auf Erträgen wie Dividenden oder Zinsen erhoben werden.

Welchen Vorteil hat die Quellensteuerbefreiung in der Säule 3a?

Wenn der Fonds rein ist, sprich darin nur Vorsorgegelder der 2. oder 3. Säule verwaltet werden, wird er auf Antrag von der Quellensteuer befreit. Der Performance-Unterschied zwischen einem quellensteuerbefreiten und einem nicht quellensteuerbefreiten Fonds ist beträchtlich, wie dieser Vergleich zeigt (Factsheets von 31.03.2023):

| Titel | ISIN | Kategorie | 1 J. | 3 J. p.a. | 5 J. p.a. |

| Swisscanto (CH) Index Equity Fund World ex CH NT CHF | CH0117044906 | nicht quellensteuerbefreit | -7.66% | 14.49% | 7.04% |

| Swisscanto (CH) IPF I Index Equity Fund World ex CH NT CHF | CH0117044948 | quellensteuerbefreit | -7.28% | 14.88% | 7.44% |

| Höheres TER des nicht quellensteuerbefreiten Fonds | -0.03% | -0.03% | -0.03% | ||

| Outperformance pro Jahr dank Quellensteuerbefreiung | 0.35% | 0.36% | 0.37% |

Da ETF diesen Performance-Vorteil nicht bieten können, betrachten wir die Differenz als zusätzliche Kosten, die es einzukalkulieren gilt, wenn man Angebote miteinander vergleicht.

Auch die Vielfalt von ETF ist in der Vorsorge kein Vorteil

Mit der Vielfalt am Markt verfügbaren ETF ist es möglich, sehr gezielt auf eine Wachstumsstrategie zu setzen. In einer solchen Strategie spielen Dividenden eine untergeordnete Rolle. Wichtiger sind zukunftsträchtige Sektoren, die ihre Blütezeit noch vor sich haben.

Kapitalgewinne sind in der Vorsorge allerdings nicht das primäre Ziel. Auch diese Aussage mag überraschen. Denn grundsätzlich sind Kapitalgewinne natürlich immer interessant. In der Vorsorge haben Sie aber einen Haken.

Kapitalgewinne nicht das primär Ziel in der Vorsorge

Der Nachteil einer Strategie, die auf Kapitalgewinne fokussiert, ist die Kapitalbezugssteuer. Denn beim Bezug von Vorsorgegeldern wie der 3. Säule wird eine Steuer erhoben.

Auch auf dem Teil des Vorsorgevermögens, der durch Kapitalgewinne erwirtschaftet wurde, wird also beim Bezug eine Steuer fällig. Dies ganz im Gegensatz zum freien Vermögen. Im freien Vermögen sind Kapitalgewinne steuerfrei.

In der Vorsorge sollte der Fokus daher auf Erträgen liegen und nicht auf Kapitalgewinnen. Und wenn man auf Erträge setzt, ist die Befreiung von den Steuern auf Erträgen ein wichtiges Kriterium. ETF kommen deshalb nicht in Frage.

Nachhaltigkeit muss nicht teurer sein

Auch wer in der 3. Säule Wert legt auf Nachhaltigkeit, muss sich nicht mit ETF zufriedengeben. Denn die grossen Indexfonds-Anbieterinnen wie Swisscanto haben das Bedürfnis erkannt und führen eine nachhaltige Investment-Linie im Portfolio, deren Fonds ESG-Kriterien erfüllen. Sie sind ebenfalls quellensteueroptimiert und die Kosten sind vergleichbar mit denen herkömmlicher Fonds.

Hier ein Beispiel eines nachhaltigen Indexfonds von Swisscanto, der den MSCI World Index abdeckt:

| Fonds | ISIN | TER | ||

| klassisch | Swisscanto (CH) IPF I Index Equity Fund World ex CH NT CHF | CH0117044948 | 0.00 % | Factsheet |

| nachhaltig | Swisscanto (CH) IPF I Index Equity Fund World (ex CH) Responsible NT CHF | CH0215804755 | 0.00 % | Factsheet |

Fazit: ETF sind ein gutes Produkt, aber nicht für die Säule 3a

Durch ihr passives Management folgen ETF dem Markt, statt ihn herauszufordern. Viele haben erkannt, dass ein aktives Fondsmanagement langfristig keine Erfolge bringt, und investieren in ETF. Dadurch sinken die Kosten und Anleger:innen dürfen mit einer guten durchschnittlichen Marktperformance rechnen.

Für die Säule 3a eignen sich ETF jedoch nicht, da sie nicht von der Quellensteuerbefreiung profitieren und dadurch die Vorsorge durch zusätzliche indirekte Kosten belasten. Besser sind Indexfonds, die nicht an der Börse gehandelt werden. In einem weiteren Blogbeitrag lesen Sie, welche Vorsorgefonds quellensteueroptimiert sind und welche nicht.

Die Quellensteuerbefreiung ist allerdings zwingende Voraussetzung, weil der Fokus in der 3. Säule auf Erträge gelegt wird statt auf Kapitalgewinne. Dies wiederum, weil Kapitalgewinne innerhalb der Vorsorgegelder mit der Kapitalbezugssteuer belastet werden und nicht, wie sonst üblich, steuerbefreit sind.

Was ist die bessere Alternative zu ETF in der Säule 3a?

Besser für die Säule 3a geeignet als ETF sind Fonds, die folgende Bedingungen erfüllen:

- Sie werden nicht an der Börse gehandelt.

- Nur Vorsorgeeinrichtungen und ihren Kundinnen und Kunden können diese Fonds zeichnen.

finpension setzt in der Säule 3a auf solche Fonds. Es handelt sich dabei um die institutionellen Indexfonds von Swisscanto oder Credit Suisse (in der Freizügigkeit auch noch von UBS).

Keine Stempelsteuer auf inländischen Indexfonds

Ein Vorteil von Indexfonds gegenüber ETF blieb bisher unerwähnt: Bei ETF werden sowohl für den Kauf als auch für den Verkauf 0.075 % Stempelsteuern erhoben (Total: 0.15 %), bei ausländischen ETF sogar je 0.15 % (Total: 0.30 %). Auf Schweizer Indexfonds hingegen fallen keine Stempelsteuern an.

Lesen Sie weiter:

Diese Begriffe sollten Sie unterscheiden können, wenn Sie die Säule 3a in Wertschriften investieren.